ビットコインステーキングとは何か、そしてどのように機能するのか?

資産を売却せずに受動的収入を生み出そうとするビットコイン保有者には、従来の取引を超える選択肢があります。

このガイドでは、ビットコインステーキング、その仕組み、期待できる報酬、および関連するリスクについて説明します。

BTCで利回りを得るための実用的な方法と、投資目標に合った安全なプラットフォームを選択する方法を学びます。

重要なポイント

-

ビットコインのProof-of-Workブロックチェーンはネイティブステーキングをサポートしていませんが、代替方法によりBTC保有者はサードパーティプラットフォームを通じて受動的収入を得ることができます。

-

3つの主要なアプローチが存在します:中央集権型取引所プログラム、DeFiプロトコルでのラップドビットコイン(wBTC)、およびBabylon Protocolなどの新興Layer-2ソリューションです。

-

ビットコインステーキングの利回りは方法と市場状況によって異なり、プラットフォーム手数料、ロック期間、市場のボラティリティなどの要因が実際のリターンに影響します。

-

主なリスクには、プラットフォーム障害による保管損失、DeFiプロトコルのスマートコントラクトの脆弱性、ロック期間中の資金へのアクセス不能が含まれます。

-

信頼できるプラットフォームを選択するには、セキュリティインフラ、規制遵守、手数料の透明性、ステーキング条件の柔軟性を評価する必要があります。

-

MEXCは、初心者と経験豊富な暗号資産保有者の両方に適した競争力のあるレートと柔軟な条件を備えた、ユーザーフレンドリーなビットコインステーキングオプションを提供しています。

ビットコインステーキングとは何か、そしてどのように機能するのか?

ビットコインステーキングという用語は、ビットコインがイーサリアムやカルダノのようなProof-of-Stakeではなく、Proof-of-Workコンセンサスメカニズムで動作するため、しばしば混乱を引き起こします。

従来のProof-of-Stakeネットワークでは、ユーザーはトランザクションを検証しブロックチェーンを保護するためにコインをロックし、ネットワークプロトコルから直接報酬を得ます。

ビットコインのブロックチェーンは、バリデーターがトークンをロックするのではなく、マイナーが複雑な数学的パズルを解くことに依存しているため、ネイティブステーキングをサポートしていません。

人々がビットコインのステーキングについて話すとき、彼らはサードパーティサービスを通じてBTC保有からリターンを生み出す代替方法を指しています。

これらの方法には通常、ビットコインを中央集権的プラットフォームに貸し出すこと、分散型金融アプリケーションで使用するためにラッピングすること、またはビットコインのインフラストラクチャの上に構築された新興Layer-2プロトコルに参加することが含まれます。

すべてのアプローチで目標は一貫しています:長期的なビットコイン保有者がポジションを清算することなく受動的収入を得られるようにすることです。

ビットコインステーキング方法:CeFi、DeFi、およびLayer-2ソリューション

1. 中央集権型取引所プログラム

ほとんどのビットコインステーキングは、収益プログラムまたは利息付き口座を提供する中央集権型暗号資産プラットフォームを通じて行われます。

BTCをプラットフォームの保管に預け、彼らはそれらの資産を機関投資家の借り手に貸し出すか、マーケットメイキング活動で使用します。

プラットフォームは借り手からより高い金利を請求し、その収益の一部をステーキング報酬としてあなたに還元します。

この方法は最小限の技術的知識を必要とし、直接的な受動的収入を望む初心者にとってアクセスしやすいものになっています。

トレードオフは、ステーキング期間中、取引所に秘密鍵の直接的なコントロールを放棄することです。

2. DeFiでのラップドビットコイン

分散型金融プロトコルは主にイーサリアムなどのProof-of-Stakeブロックチェーン上で動作し、参加前にビットコインを「ラップ」する必要があります。

ラップドビットコイン(wBTC)は、イーサリアムネットワーク上のBTCのトークン化バージョンを表し、ネイティブビットコインと1:1の価値ペッグを維持します。

wBTCに変換した後、これらのトークンを貸出プロトコルまたは流動性プールに預けて利回りを生成できます。

これらのDeFiアプリケーションは、従来のステーキングと同様に報酬を分配し、流動性の提供または資本の貸出に対してユーザーに報酬を与えます。

ラッピングプロセスには、実際のビットコインを保持しながらイーサリアム上で同等のwBTCトークンを発行する信頼できるカストディアンが関与します。

3. ビットコインLayer-2ソリューション

Babylonなどの新興プロトコルは、ビットコインのベースレイヤーの上にLayer-2ネットワークを構築することで、BTCをステークする新しい方法を作り出しています。

これらの革新的なシステムにより、ビットコインが追加のブロックチェーンネットワークを保護できるようになり、本質的にBTC保有者がこれらの新しいレイヤー上のトランザクションを検証するために資産をステークできるようになります。

Babylonビットコインステーキングは、ユーザーがラッピングや他のチェーンへのブリッジングなしに、ビットコインエコシステムから直接ネイティブ利回りを得られる発展途上の領域を表しています。

このアプローチは、ビットコインの元のセキュリティモデルとのより強い接続を維持しながら、保有者に収益機会を創出します。

現在の実装はまだ成熟中であり、プロジェクトは引き続きメインネット機能を起動しています。

ビットコインステーキングの報酬とリターン

ビットコインステーキングの利回りは、選択した方法、市場状況、使用する特定のプラットフォームによって大きく異なります。

中央集権的プラットフォームは通常、いつでも引き出しを許可する柔軟なステーキングオプションと、固定期間プログラムで異なるレートを宣伝しています。

30日、60日、または90日などの特定期間BTCをロックする固定期間プログラムは、一般的に柔軟なオプションよりも高いリターンを提供します。

宣伝されているレート以外に、いくつかの要因が実際のビットコインステーキング報酬に影響します。

プラットフォーム手数料は実効利回りを減少させます。サービスは通常、管理コストとして獲得した利息の一定割合を請求するためです。

市場のボラティリティは報酬のドル価値に影響します。支払いは安定した法定通貨ではなく暗号資産で到着するためです。

新しく鋳造された報酬からのトークンインフレーションは、より広い市場で需要よりも供給が速く成長する場合、価値を希釈する可能性があります。

バリデーターのパフォーマンスはLayer-2ステーキングにとって重要です。技術的問題やダウンタイムが予想される支払いを減少させる可能性があるためです。

ロック期間は特定の時間枠での資本へのアクセスを防ぎ、ビットコインの価格が大きく変動した場合に機会コストを生み出します。

これらの変数を理解することは、宣伝されたレートが保証されたリターンを表すと仮定するのではなく、ビットコインステーキング利回りについて現実的な期待を設定するのに役立ちます。

リスクと考慮事項

1. カストディリスク

中央集権型ビットコインステーキングでは、資産をプラットフォームのウォレットに転送する必要があり、秘密鍵を保持しなくなることを意味します。

プラットフォームのセキュリティ侵害または破綻イベントは、ステークしたビットコインの永久的な損失につながる可能性があります。

「あなたの鍵でなければ、あなたのコインではない」という暗号資産の原則は、ステーキングプログラムを評価する際に特に関連性があります。

歴史的なプラットフォームの失敗は、確立された取引所でさえ深刻な市場の低迷中に破産リスクに直面することを示しています。

2. スマートコントラクトの脆弱性

DeFiでラップドビットコインを使用すると、ラッピングサービスと貸出プロトコルの両方からスマートコントラクトリスクにさらされます。

コードのバグにより、ハッカーが脆弱なコントラクトから資金を流出させることができる可能性があり、これは多数のDeFiエクスプロイトで実証されています。

監査済みのプロトコルでさえ、悪意のある行為者が悪用できる未発見の脆弱性を含むことがあります。

スマートコントラクトの失敗が発生した場合、預金保険のある従来の銀行システムとは異なり、回復オプションは限られたままです。

3. サードパーティへの依存

すべての間接的なステーキング方法は、取引所、カストディアン、またはブリッジプロトコルなどの仲介者が正しく機能することに依存しています。

これらの複雑なシステムにおける単一障害点は、基礎となるビットコイン保有を危険にさらす可能性があります。

バリデーターの不正行為または技術的な失敗により、報酬が減少するか、極端な場合には「スラッシング」と呼ばれるペナルティが発生する可能性があります。

サービスプロバイダーのデューデリジェンスは不可欠になります。彼らの運用能力が投資の安全性に直接影響するためです。

4. ロック期間

多くのビットコインステーキングプログラムは、数日から数ヶ月の範囲の所定の時間枠で資産をコミットする必要があります。

これらのロック期間中、市場状況に関係なく、ステークしたビットコインを引き出し、売却、または取引することはできません。

ロックされた期間中の価格変動は、ピークで売却したり、安値で追加資産を購入したりする機会を逃す可能性があることを意味します。

アンステーキングプロセスには、資金への完全なアクセスを取り戻す前に追加の待機期間が含まれることがよくあります。

5. 市場のボラティリティ

暗号資産市場は、ステーキングを通じて得られる利回りを超える劇的な価格変動を経験します。

保有期間中にビットコインの価格が20%下落した場合、5%の年間ステーキング報酬は無意味になります。

逆に、大幅な価格上昇は控えめなステーキングリターンを上回り、単純な保有をより収益性の高いものにする可能性があります。

税務上の影響も純リターンに影響します。多くの管轄区域がステーキング報酬を課税所得として扱うためです。

最高のビットコインステーキングプラットフォームを選択する方法

信頼できるプラットフォームを選択するには、宣伝されている金利を超えたいくつかの重要な要因を評価する必要があります。

セキュリティインフラには、ほとんどの資産のコールドストレージ、保険ポリシー、およびマルチシグネチャウォレット保護が含まれている必要があります。

規制遵守はプラットフォームの正当性を示し、適切なライセンスは合法的な運営へのコミットメントを示しています。

手数料構造の透明性は、すべてのサービス料金を差し引いた後の実際のリターンを計算するのに役立ちます。

ユーザーエクスペリエンスは初心者にとって重要であり、直感的なインターフェースと教育リソースがステーキングプロセスをよりアクセスしやすくします。

条件の柔軟性により、より高い利回りのための固定コミットメントか、より簡単なアクセスのための柔軟なオプションを選択できます。

MEXCは、初心者と経験豊富な暗号資産保有者の両方に適した競争力のあるレートと柔軟な条件を備えた、ユーザーフレンドリーなステーキングオプションを提供しています。

最小ステーキング額はプラットフォーム間で大きく異なり、より小さな保有の投資家のアクセシビリティに影響します。

技術的な問題が発生したり、アンステーキング手順のサポートが必要な場合、カスタマーサポートの質が重要になります。

独立したレビューを読み、ソーシャルプラットフォームでコミュニティのセンチメントをチェックすることで、実際のユーザー体験についての洞察が得られます。

プラットフォームの稼働時間と技術的信頼性は、システム障害による中断なしに一貫した報酬の蓄積を保証します。

よくある質問

ビットコインステーキングとは何ですか?

ビットコインステーキングとは、ビットコインのProof-of-Workブロックチェーンがネイティブステーキングをサポートしていないため、中央集権的プラットフォーム、DeFiのラップドトークン、またはLayer-2プロトコルを通じてBTCで利回りを得るための代替方法を指します。

ビットコインステーキングはどのように機能しますか?

借り手に貸し出すプラットフォームにビットコインを預けたり、DeFiプロトコル用のラップドトークンに変換したり、Layer-2ネットワークに参加したりして、報酬として受動的収入を得ます。

ビットコインをステーキングするとは何ですか?

ビットコインをステーキングすることは、売却せずにBTC保有からリターンを得るためにさまざまな間接的な方法を使用することを意味します。

ビットコインにはステーキングがありますか?

ビットコインはそのProof-of-Workブロックチェーン上にネイティブステーキングはありませんが、サードパーティサービスと新興プロトコルはBTCで利回りを得る方法を提供しています。

ビットコインステーキングは価値がありますか?

価値があるかどうかは、リスク許容度、投資期間、および潜在的な利回りがカストディリスクとロック期間を正当化するかどうかに依存します。

BTCステーキングとは何ですか?

BTCステーキングはビットコインステーキングの略で、ビットコイン保有で利回りを得る方法を指します。

結論

ビットコインステーキングは、資産を売却せずに受動的収入を求める保有者に正当な機会を提供します。

ビットコインのProof-of-Workシステムと真のProof-of-Stakeメカニズムとの根本的な違いを理解することは、適切な期待を設定するのに役立ちます。

各ステーキング方法は、利回りの潜在性、セキュリティの考慮事項、運用の複雑さの間で異なるトレードオフを伴います。

プラットフォームの評判、セキュリティ対策、手数料構造に関する徹底的な調査は、最高の宣伝レートを追いかけるよりも投資をよりよく保護します。

大量のBTC保有をステーキングプログラムにコミットする前に、少額から始めてプラットフォームとプロセスをテストしてください。

ビットコインエコシステムが進化するにつれて、Layer-2プロトコルを通じたネイティブステーキングソリューションは、最終的にラップドトークンやサードパーティカストディを必要とせずに利回りを提供する可能性があります。

人気記事

ドージコインは今でも決済コインなのか?実用性と市場の評価

Dogecoinが支払い用コインとして機能する可能性については、長年議論されてきました。2013年にミームに触発されたプロジェクトとして開始されたDOGEは、そのアクセスしやすさにより急速に注目を集めました。1分のブロック時間と最小限のオンチェーン手数料により、低速なレガシーネットワークと比較して小額送金に実用的であることが証明されました。チップや少額の寄付を中心としたこのコミュニティ主導の文化は

ドージコインの無制限供給は問題か?DOGE インフレの真実

Dogecoinの供給モデルは、デジタル資産に典型的な希少性ベースのフレームワークとは異なるため、しばしば誤解されています。発行量に上限を設けるのではなく、Dogecoinは毎年一定量の新しいコインを導入し、予測可能でルールに基づくインフレ構造を確立しています。Dogecoinの公式Dogepediaによると、DOGEの発行は固定年次リリースとして運用されており(一般的に年間50億DOGEと引用さ

XRPを売却すべきか?投資判断を現実的に考える

XRPの価格変動により、多くの投資家が難しい質問に直面しています:今XRPを売却すべきか、それとも保有し続けるべきか?これは簡単な判断ではありません。XRPは印象的な長期的利益を実現してきましたが、実際の競争圧力に直面しています。継続的な法的明確性と機関投資家の関心が信頼性を高めていますが、ボラティリティは常に付き纏っています。この記事では、XRP投資のケースの両面を検証します。XRPにとって何が

XRPを使用する銀行は?Rippleを使用する金融機関の完全リスト

国境を越えた送金は、従来、数日間の待機と高額な手数料を意味していました。今日、世界中の金融機関がXRPに注目し、国際決済を革新しています。このガイドでは、現在どの銀行がXRPを使用しているか、どのようにこの技術を実装しているか、そして主要な金融機関がクロスボーダー取引にRippleのデジタル資産を採用している理由を正確に解説します。XRP採用をリードする銀行、技術が実際にどのように機能するか、そし

人気暗号資産情報

もっと見る

NYC市長選挙の不確実性の中、Bitcoinが$107K以下に下落

Bitcoinは最近$107,000を下回り、ニューヨーク市長選挙を巡る不確実性が市場のボラティリティを高める中、最近の高値から顕著な下落を見せています。この下落は、特に候補者Zohran Mamdaniの高い支持率に関する政治的憶測の高まりと重なり、暗号通貨セクターに影響を与える可能性のある政策変更について投資家の懸念を引き起こしています。2026年初頭の広範な市場分析では、強気な長期予測の中で

Bitcoin (BTC) 価格予測:市場予測と分析

Bitcoin (BTC) の価格予測を理解することで、トレーダーや投資家は潜在的な市場トレンドに対する将来的な視点を得ることができます。Bitcoin 価格予測は保証ではありませんが、過去のパフォーマンス、テクニカル指標、市場センチメント、より広範な経済状況を組み合わせることで、価値ある洞察を提供します。 Bitcoin (BTC) 現在の市場概要 最新の MEXC 分析データによると、Bitc

Bitcoin (BTC) 最新価格:フレッシュな市場アップデート

暗号市場は分単位で変化しており、最新のBitcoin (BTC)価格はその価値の最も最新のスナップショットを提供します。本記事では、最新の値動き、市場からの新鮮なデータ、そしてトレーダーが現在注目していることをハイライトします。[2] 本日の最新BTC価格スナップショット MEXCの最新市場データによると、BTCは約$91,388で取引されており、過去24時間で+0.56%の変動を示しています。[

Bitcoin(BTC)強気な価格予測

強気のBTC見通しの紹介 楽観的な投資家は、好調な市場サイクル中のコインの成長潜在力を特定するために、Bitcoin (BTC)の強気価格予想をよく参照します。強気のBitcoin価格予想は、機関投資家の採用、技術革新、強力な市場モメンタムがBTCを押し上げるシナリオを探求し、暗号資産アナリストがBitcoinを新たな史上最高値へ押し上げる可能性のある主要要因を検証します。[7] BTC現在の市場

トレンドニュース

もっと見る

暗号資産トレーダーが40万ドルという巨額のビットコイン価格目標を発表、BTCが伝説的なテクニカルパターンを反映していると語る

広くフォローされている仮想通貨アナリストによると、ビットコイン(BTC)は数年にわたる大規模な強気パターンを形成している可能性があるという。匿名の仮想通貨トレーダーKaleoは、彼の729

個人投資家は弱気だが、17億ドルの機関投資家の流入によりBTCは97,000ドルを突破

ビットコインは最近強い上昇を見せており、個人投資家の顕著なネガティブなセンチメントにもかかわらず、市場全体の上昇も引き起こしています。The post

1月にバイナンスのクジラによる入金が減速

12月のより大きな売り圧力の後、1月にはBinanceへのBTC預金が減速しました。

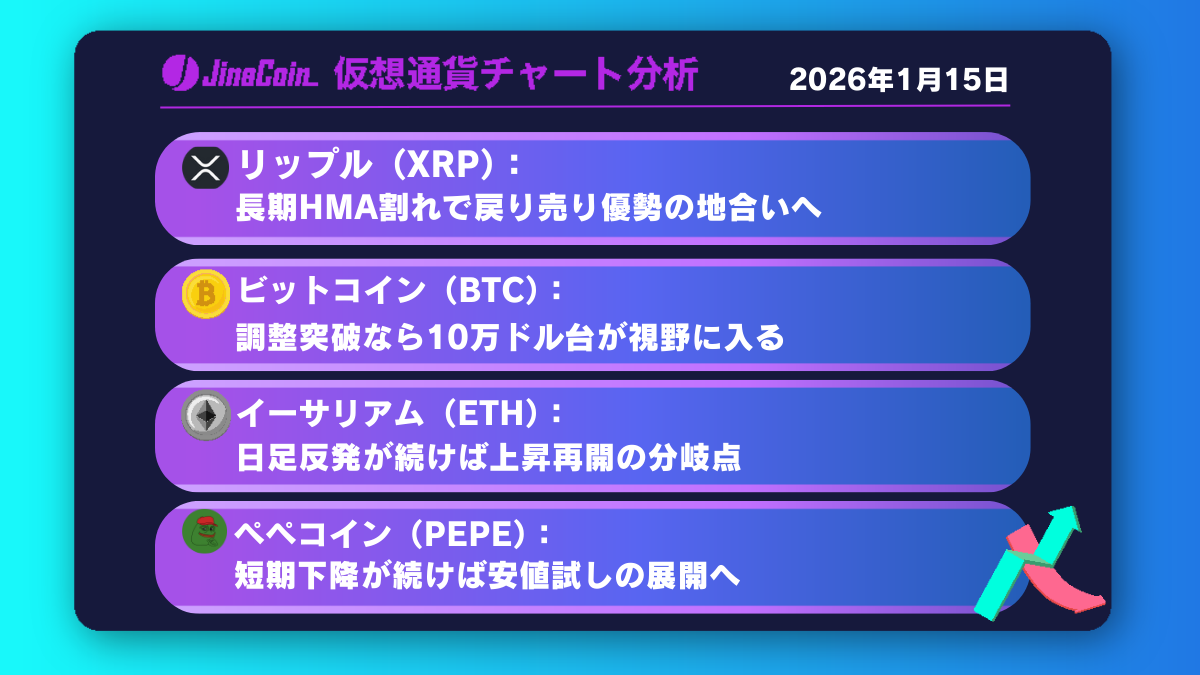

雲上抜け失敗で短期地合い悪化──長期HMA割れが下落転換のサインに【仮想通貨チャート分析】XRP、BTC、ETH、PEPE

リップル(XRP)チャート分析 リップル(XRP)は現在、2.10ドル付近を推移している。昨日の強い上昇で一時は日足長期HMAを上抜けしたものの、日足短期HMAと日足・4時間足一目均衡表雲上端が重なる抵抗帯を突破できず反 […]

関連記事

ドージコインは今でも決済コインなのか?実用性と市場の評価

Dogecoinが支払い用コインとして機能する可能性については、長年議論されてきました。2013年にミームに触発されたプロジェクトとして開始されたDOGEは、そのアクセスしやすさにより急速に注目を集めました。1分のブロック時間と最小限のオンチェーン手数料により、低速なレガシーネットワークと比較して小額送金に実用的であることが証明されました。チップや少額の寄付を中心としたこのコミュニティ主導の文化は

ドージコインの無制限供給は問題か?DOGE インフレの真実

Dogecoinの供給モデルは、デジタル資産に典型的な希少性ベースのフレームワークとは異なるため、しばしば誤解されています。発行量に上限を設けるのではなく、Dogecoinは毎年一定量の新しいコインを導入し、予測可能でルールに基づくインフレ構造を確立しています。Dogecoinの公式Dogepediaによると、DOGEの発行は固定年次リリースとして運用されており(一般的に年間50億DOGEと引用さ

XRPを売却すべきか?投資判断を現実的に考える

XRPの価格変動により、多くの投資家が難しい質問に直面しています:今XRPを売却すべきか、それとも保有し続けるべきか?これは簡単な判断ではありません。XRPは印象的な長期的利益を実現してきましたが、実際の競争圧力に直面しています。継続的な法的明確性と機関投資家の関心が信頼性を高めていますが、ボラティリティは常に付き纏っています。この記事では、XRP投資のケースの両面を検証します。XRPにとって何が

XRPを使用する銀行は?Rippleを使用する金融機関の完全リスト

国境を越えた送金は、従来、数日間の待機と高額な手数料を意味していました。今日、世界中の金融機関がXRPに注目し、国際決済を革新しています。このガイドでは、現在どの銀行がXRPを使用しているか、どのようにこの技術を実装しているか、そして主要な金融機関がクロスボーダー取引にRippleのデジタル資産を採用している理由を正確に解説します。XRP採用をリードする銀行、技術が実際にどのように機能するか、そし