Ціна золота витримує волатильність: очікування зниження ставки ФРС охолонули, тоді як геополітична напруженість підтримує стабільний попит

BitcoinWorld

Ціна золота долає волатильність: ставки на зниження ставки ФРС охолоджуються, тоді як геополітичні напруження підживлюють стабільний попит

Світові ринки золота демонструють чудову стійкість на початку 2025 року, підтримуючи стабільні рівні цін, незважаючи на зміну очікувань щодо монетарної політики та постійну геополітичну невизначеність. Показники дорогоцінного металу відображають складний баланс між охолодженням спекуляцій Федеральної резервної системи США (FRS) щодо зниження ставок та стійким попитом на захисні активи через міжнародну напруженість. Ринкові аналітики спостерігають цю рівновагу у великих торгових центрах від Лондона до Шанхая, де обсяг торгівлі залишається міцним, незважаючи на більш широкі коливання фінансових ринків. Ця стабільність виникає на тлі еволюції стратегій центральних банків та поточних дипломатичних викликів, які продовжують впливати на поведінку інвесторів у всьому світі.

Стабільність ціни золота на тлі змін політики Федеральної резервної системи США (FRS)

Останні повідомлення Федеральної резервної системи США (FRS) суттєво вплинули на динаміку ринку золота протягом першого кварталу 2025 року. Більш обережний підхід центрального банку до зниження процентних ставок змінив традиційні розрахунки інвестицій у золото. Отже, трейдери тепер оцінюють золото з більшою увагою до реальної прибутковості та альтернативних витрат. Ринкові дані показують, що кореляція золота з прибутковістю казначейських облігацій значно посилилася цього року. Ця залежність демонструє постійну чутливість золота до очікувань монетарної політики.

Голова Федеральної резервної системи США (FRS) Джером Пауелл підкреслив залежність від даних під час недавніх свідчень у Конгресі. Його коментарі зміцнили ринкові очікування щодо меншої кількості знижень ставок, ніж очікувалося раніше. Ця політична позиція створює перешкоди для активів без доходу, таких як золото. Однак дорогоцінний метал продовжує знаходити підтримку від інших фундаментальних факторів. Вони включають постійні занепокоєння щодо інфляції та потреби у диверсифікації валют серед інституційних інвесторів.

Очікування щодо процентної ставки та оцінка золота

Залежність між процентними ставками та цінами на золото відповідає встановленим фінансовим принципам. Вищі процентні ставки зазвичай збільшують альтернативні витрати на утримання золота. Ця динаміка пояснює недавній тиск на ціни під час періодів зростання очікувань щодо ставок. Учасники ринку уважно стежать за заявами Федерального комітету відкритого ринку щодо політичних підказок. Ці повідомлення безпосередньо впливають на стратегії торгівлі золотом на світових ринках.

Історичний аналіз показує показники золота під час попередніх монетарних політичних переходів. Дорогоцінний метал часто зазнає волатильності під час оголошень про зміну політики. Однак він часто стабілізується, коли ринки засвоюють нову інформацію. Поточна поведінка ринку відповідає цим історичним моделям. Стійкість золота свідчить про основну силу за межами негайних очікувань щодо ставок.

Геополітична напруженість підтримує структурний попит на золото

Численні геополітичні гарячі точки продовжують підтримувати статус золота як захисного активу у 2025 році. Регіональні конфлікти, торгові суперечки та дипломатична напруженість створюють постійну невизначеність. Це середовище зумовлює постійний попит на активи для захисту портфеля. Золото отримує вигоду від цієї динаміки, незважаючи на конкуруючий тиск від розвитку монетарної політики.

Покупки золота центральними банками залишаються високими за даними Всесвітньої ради з золота. Ці установи продовжують диверсифікувати резерви від традиційних валют. Їх купівельна активність забезпечує фундаментальну підтримку під час періодів невизначеності приватних інвесторів. Цей інституційний попит створює ціновий поріг, який обмежує рухи вниз.

Ключові геополітичні фактори, що підтримують золото, включають:

- Поточна напруженість на Близькому Сході, що впливає на енергетичні ринки

- Конкуренція великих держав, що впливає на торгові моделі

- Волатильність валюти на ринках, що розвиваються

- Режими санкцій, що змінюють стратегії управління резервами

Припливи до захисних активів під час періодів кризи

Золото послідовно демонструє свої захисні якості під час подій ринкового стресу. Недавні сплески волатильності на ринках акцій корелювали зі збільшенням обсягу торгівлі золотом. Ця модель підтверджує тривалу роль золота у стратегіях управління ризиками. Інвестори розподіляють золото не заради прибутковості, а для страхування портфеля.

Історичні показники металу під час попередніх криз інформують поточні інвестиційні підходи. Менеджери портфелів зазвичай збільшують розподіл золота під час періодів невизначеності. Ця поведінка сприяє стабільності цін, незважаючи на інші негативні фактори. Поточні ринкові умови відображають цей збалансований підхід до управління ризиками.

Ринкові технічні показники та торгова динаміка

Технічний аналіз виявляє важливі рівні підтримки та опору для цін на золото. Рівень $2 150 за унцію став значною підтримкою під час недавньої торгівлі. Тим часом опір з'являється близько $2 350 на основі даних ф'ючерсного ринку. Ці технічні рівні впливають на короткострокові торгові рішення у всіх сегментах ринку.

Моделі обсягу торгівлі показують підвищену активність під час годин перекриття Лондона та Нью-Йорка. Ця концентрація відображає участь інституцій у виявленні цін. Торгівля на азіатському ринку, особливо в Шанхаї, демонструє зростаючий вплив на світові бенчмарки. Шанхайська золота біржа зараз регулярно впливає на нічні рухи цін.

Технічні рівні ринку золота – березень 2025 року| Технічний індикатор | Поточний рівень | Значення |

|---|---|---|

| Первинна підтримка | $2 150/унція | Протестовано двічі у 1 кварталі 2025 року |

| Первинний опір | $2 350/унція | Максимум з початку року |

| 200-денна ковзна середня | $2 225/унція | Довгостроковий індикатор тренду |

| Індекс відносної сили | 48,5 | Нейтральна територія |

Фізичне проти паперового ринків золота

Залежність між фізичними ринками золота та паперовими деривативами виявляє важливу ринкову динаміку. Попит на фізичне золото, особливо на злитки та монети, залишається міцним серед роздрібних інвесторів. Цей попит забезпечує основну підтримку під час волатильності ф'ючерсного ринку. Премія за фізичні продукти понад спотові ціни вказує на сильний фундаментальний інтерес.

Біржові фонди (ETF) показують змішані потоки згідно з останніми звітами. Деякі фонди зазнають відтоків під час періодів зростання очікувань щодо ставок. Інші підтримують стабільні холдинги, незважаючи на ринкові коливання. Ця розбіжність відображає різні підходи інвесторів до розподілу золота. Довгострокові власники зазвичай демонструють більш послідовну поведінку, ніж тактичні трейдери.

Очікування щодо інфляції та розподіл реальних активів

Постійні занепокоєння щодо інфляції продовжують впливати на інвестиційні рішення щодо золота. Хоча рівень інфляції знизився з пікових рівнів, він залишається вище цілей центрального банку. Це середовище підтримує розподіл на реальні активи, такі як золото. Інвестори шукають захисту від знецінення валюти та ерозії купівельної спроможності.

Історичний аналіз демонструє ефективність золота як захисту від інфляції протягом тривалих періодів. Хоча короткострокові кореляції різняться, довгострокові тренди показують послідовне збереження реальної цінності. Ця характеристика стає особливо актуальною під час періодів невизначеності монетарної політики. Поточні умови підкреслюють подвійну роль золота як захисту від інфляції та захисного активу.

Фактори, пов'язані з інфляцією, що підтримують золото, включають:

- Липка інфляція сектору послуг у великих економіках

- Волатильність цін на товари, що впливає на виробничі витрати

- Тиск на зростання заробітної плати на напружених ринках праці

- Структурні зміни у глобальних ланцюгах постачання

Побудова портфеля в поточному середовищі

Інвестиційні консультанти рекомендують стратегічний розподіл золота, незважаючи на перешкоди з боку процентних ставок. Типові рекомендації варіюються від 5-10% вартості портфеля залежно від толерантності до ризику. Цей розподіл забезпечує переваги диверсифікації портфеля під час корекцій ринку акцій. Він також пропонує захист від ризиків від геополітичних подій.

Сучасна теорія портфеля підтримує включення золота в оптимізовані портфелі. Низька кореляція активу з традиційними акціями та облігаціями покращує прибутковість з урахуванням ризику. Ця математична реальність інформує інституційні рішення щодо розподілу. Пенсійні фонди та страхові компанії все більше визнають переваги золота для портфеля.

Порівняльний аналіз продуктивності активів

Продуктивність золота відносно інших активів виявляє його унікальні характеристики. Хоча акції забезпечили високу прибутковість у певних секторах, вони стикаються з проблемами оцінки. Облігації пропонують прибутковість, але несуть ризик дюрації у змінних середовищах ставок. Криптовалюти демонструють волатильність, що перевищує параметри ризику багатьох інвесторів.

Золото займає середню позицію між цими альтернативами. Воно забезпечує стабільність без повної ізоляції від ринкових рухів. Цей збалансований профіль приваблює інвесторів, які шукають помірний захист. Тисячолітня історія металу як засобу збереження цінності зміцнює його тривалу привабливість.

Порівняння товарів показує відмінну поведінку золота. На відміну від промислових металів, золото зберігає цінність під час економічних спадів. На відміну від енергетичних товарів, воно уникає екстремальної волатильності від перебоїв у постачанні. Ці характеристики створюють унікальну ринкову позицію золота. Інвестори цінують цю відмінність під час невизначених періодів.

Висновок

Ціни на золото демонструють помітну стабільність серед конкуруючих ринкових сил на початку 2025 року. Очікування політики Федеральної резервної системи США (FRS) створюють перешкоди, тоді як геополітична напруженість забезпечує підтримку. Ця рівновага відображає складну роль золота на світових фінансових ринках. Дорогоцінний метал служить як монетарним активом, так і захисною інвестицією. Учасники ринку ретельно балансують ці подвійні характеристики у своїх торгових рішеннях. Майбутні рухи цін, ймовірно, залежатимуть від розвитку монетарної політики та геополітичних подій. Фундаментальні атрибути золота свідчать про постійну актуальність у диверсифікованих портфелях. Інвестори повинні стежити як за очікуваннями процентних ставок, так і за міжнародною напруженістю під час оцінки рішень щодо розподілу золота. Прогноз ціни золота залишається обережно позитивним з урахуванням поточних ринкових умов та історичних моделей.

Поширені запитання

Q1: Як рішення Федеральної резервної системи США (FRS) щодо ставок впливають на ціни на золото?

Політика процентних ставок Федеральної резервної системи США (FRS) значно впливає на оцінку золота. Вищі ставки збільшують альтернативні витрати на утримання активів без доходу, таких як золото. Однак залежність включає кілька факторів, включаючи очікування щодо інфляції та рухи валют. Останні повідомлення ФРС охолодили очікування щодо зниження ставок, створюючи помірний тиск на ціни на золото.

Q2: Чому геополітична напруженість підтримує попит на золото?

Геополітична невизначеність збільшує попит на захисні активи, які зберігають цінність під час криз. Історична роль золота як засобу збереження цінності під час неспокійних періодів робить його привабливим для інвесторів, які не схильні до ризику. Поточна напруженість у кількох регіонах продовжує підтримувати цей фундаментальний попит, незважаючи на інші ринкові фактори.

Q3: Які технічні рівні є важливими для трейдерів золота?

Трейдери золота стежать за кількома ключовими технічними рівнями, включаючи підтримку близько $2 150 за унцію та опір поблизу $2 350. 200-денна ковзна середня близько $2 225 надає важливу інформацію про тренд. Обсяг торгівлі та індикатори моментуму також інформують короткострокові торгові рішення на світових ринках.

Q4: Чим попит на фізичне золото відрізняється від торгівлі паперовим золотом?

Попит на фізичне золото включає фактичні злитки, монети та злитки, придбані для довгострокового утримання. Торгівля паперовим золотом включає ф'ючерси, опціони та ETF, які отримують цінність від основних цін на золото. Фізичний попит часто забезпечує фундаментальну підтримку, тоді як паперові ринки впливають на короткострокове виявлення цін через левереджні позиції.

Q5: Який відсоток портфеля слід виділити на золото?

Фінансові консультанти зазвичай рекомендують 5-10% розподілу портфеля на золото залежно від індивідуальної толерантності до ризику та інвестиційних цілей. Цей розподіл забезпечує переваги диверсифікації та захист від інфляції та геополітичних ризиків. Точний відсоток повинен відповідати загальній стратегії портфеля та міркуванням щодо часового горизонту.

Цей пост Ціна золота долає волатильність: ставки на зниження ставки ФРС охолоджуються, тоді як геополітичні напруження підживлюють стабільний попит вперше з'явився на BitcoinWorld.

Вам також може сподобатися

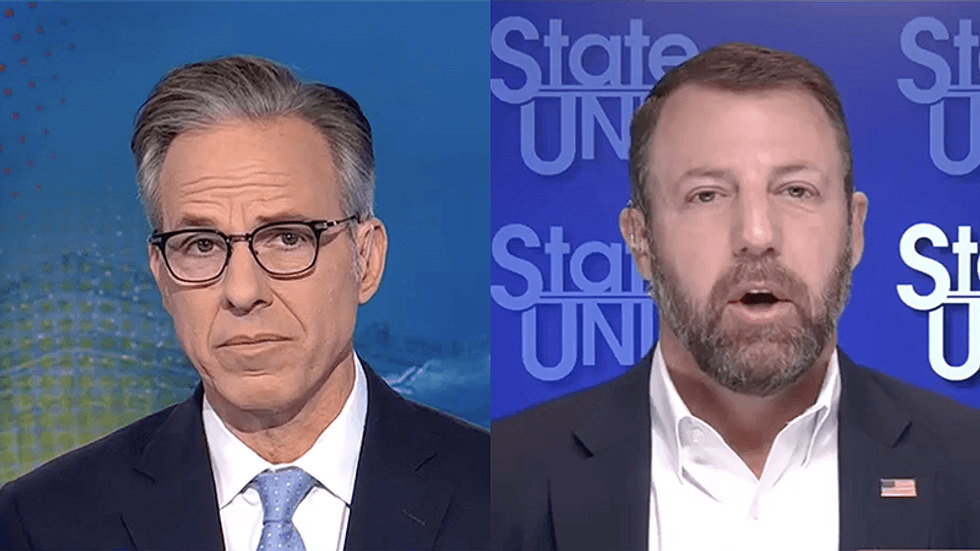

Джейк Таппер з CNN спіймав республіканця на зміні позиції в прямому ефірі

Чому перший у світі 33% миттєвий кешрейк Spartans навіть кращий за промокоди betPARX та Betrivers!