Giá trị trái phiếu Kho bạc Mỹ được token hóa đang tiến sát mốc 11 tỷ USD, nhưng “cuộc chiến giữa các blockchain” hiện không còn nằm ở khâu phát hành mà chuyển sang phân phối và mức độ ứng dụng thực tế. Điều quan trọng không chỉ là token lợi suất được phát hành ở đâu, mà là chúng được nắm giữ tại đâu, luân chuyển thường xuyên đến mức nào, và có thực sự tham gia vào quy trình thanh toán stablecoin cũng như hệ thống tài sản thế chấp hay không.

Tuần qua, XRP Ledger nhận được hai tín hiệu cho thấy mạng lưới này đang muốn đóng vai trò đáng kể trong cuộc đua trở thành “venue” (điểm đến giao dịch và thanh toán) cho tài sản thực được token hóa.

Thứ nhất, Aviva Investors công bố hợp tác với Ripple để token hóa các cấu trúc quỹ truyền thống trên XRPL, định vị xu hướng token hóa sẽ chuyển từ giai đoạn thử nghiệm sang triển khai quy mô lớn trong thập kỷ tới.

Thứ hai, nguồn cung token TBILL của OpenEden hiện tập trung chủ yếu trên XRPL — cao hơn so với Ethereum.

Tuy nhiên, dữ liệu hoạt động ban đầu đặt ra câu hỏi khó hơn: XRPL có đang trở thành một thị trường RWA thực sự hay chỉ là nơi phát hành, trong khi thanh khoản, giao dịch và dòng tài sản thế chấp vẫn tập trung trên Ethereum và các layer 2?

Trong bối cảnh này, “T-bill token hóa” là các chứng chỉ quỹ hoặc vault token được bảo chứng 1:1 bằng trái phiếu Kho bạc Mỹ ngắn hạn và được lưu chuyển on-chain. Stablecoin đóng vai trò là “chân tiền mặt” cho hoạt động đăng ký – hoàn vốn và là hạ tầng thanh toán giúp khái niệm “thanh khoản kho bạc 24/7” trở nên khả thi.

Bài toán đánh giá XRPL có thật sự dịch chuyển vị thế hay chỉ tạo hiệu ứng truyền thông có thể dựa trên ba tiêu chí: phát hành, phân phối & sử dụng, và tiện ích tài chính.

Ba bài kiểm tra độ tin cậy

Độ tin cậy của bên phát hành: liệu các tổ chức quản lý tài sản được cấp phép có thực sự chọn XRPL thay vì chỉ các công ty crypto-native.

Phân phối và sử dụng: số dư và khối lượng chuyển token có thực sự diễn ra trên XRPL hay chỉ dừng ở mức “ra mắt trên XRPL”.

Tiện ích tài chính: tài sản có được dùng trong thanh toán và làm tài sản thế chấp hay chỉ nằm yên trong ví lưu ký.

Chính vai trò tài sản thế chấp mới là yếu tố biến một blockchain thành venue bền vững.

Aviva và OpenEden: tín hiệu tổ chức, nhưng chưa đủ kết luận

Aviva Investors và Ripple cho biết sẽ cùng xây dựng các cấu trúc quỹ truyền thống dưới dạng token trên XRPL trong lộ trình nhiều năm từ 2026 trở đi. Trọng tâm không chỉ là T-bill mà là quỹ token hóa nói chung — đây là câu chuyện về kênh phân phối tổ chức, không chỉ một sản phẩm đơn lẻ.

Một kịch bản thành công cần có: quỹ token hóa cụ thể được ra mắt với bản cáo bạch, điều khoản rõ ràng, danh sách nhà đầu tư đủ điều kiện, số lượng holder tăng dần và khối lượng chuyển token lặp lại mang tính thanh toán — không chỉ mint rồi giữ.

Hiện tại, đây mới là cam kết hợp tác và định hướng dài hạn, chưa phải sản phẩm quỹ token hóa đang hoạt động trên XRPL.

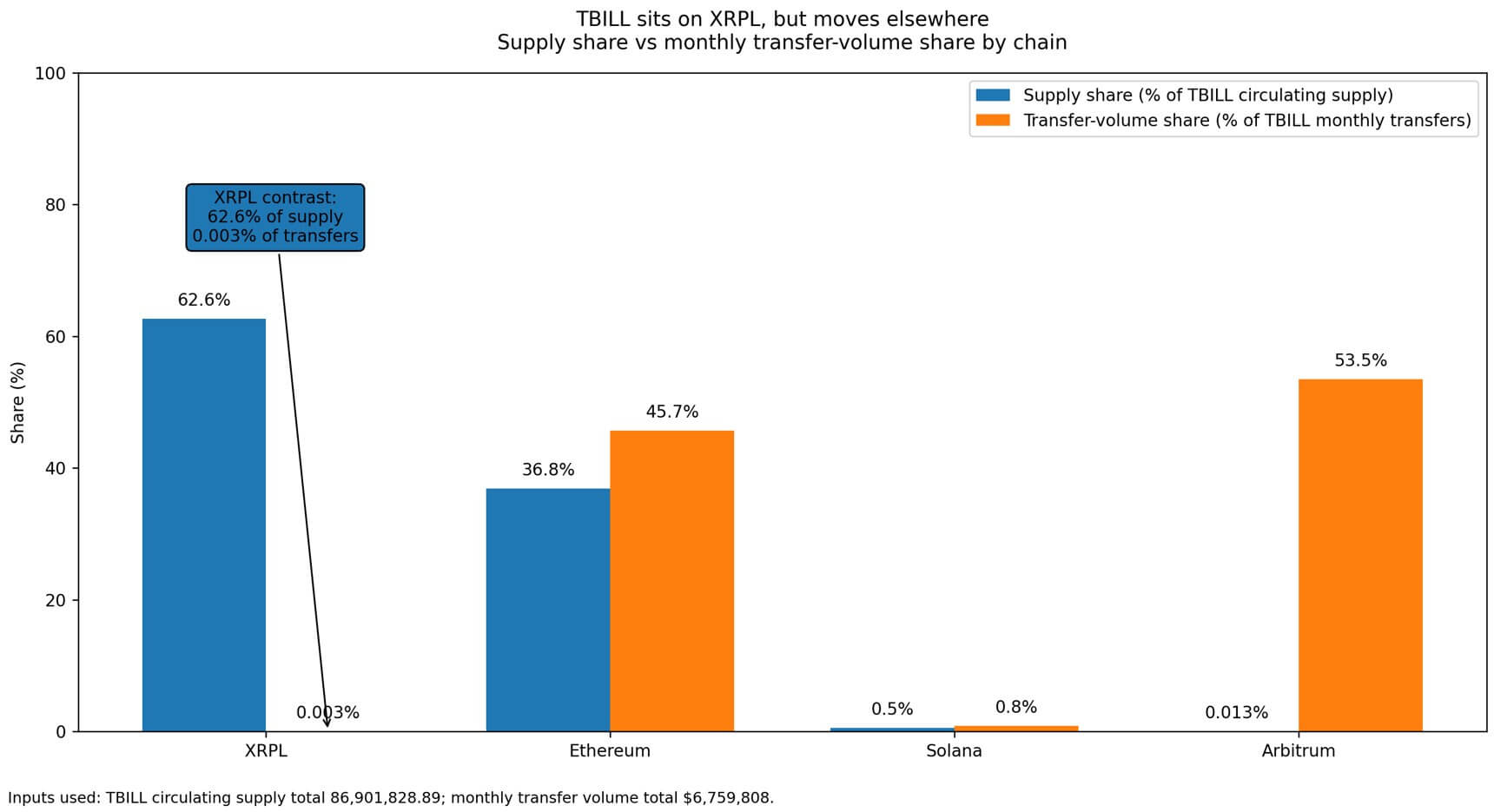

Với OpenEden, TBILL là token vault được bảo chứng bằng T-bill ngắn hạn. Dữ liệu cho thấy khoảng 62,6% nguồn cung TBILL nằm trên XRPL, cao hơn các mạng khác như Solana và Arbitrum.

Tuy nhiên, khối lượng chuyển token lại kể câu chuyện khác: chuyển khoản TBILL hàng tháng trên XRPL chỉ khoảng 200 USD, trong khi trên Ethereum đạt hơn 3 triệu USD và Arbitrum hơn 3,6 triệu USD — tương đương khoảng 0,003% tổng volume diễn ra trên XRPL.

Điều này phản ánh mô hình “phát hành và lưu giữ tại đây” nhưng “giao dịch và sử dụng ở nơi khác”. Đây là tín hiệu sớm, có thể do phân phối có kiểm soát hoặc thói quen lưu ký, nhưng chưa thể xem là chiến thắng venue.

Biểu đồ cho thấy XRPL nắm giữ 62,6% tổng nguồn cung token TBILL nhưng chỉ chiếm 0,003% khối lượng giao dịch hàng tháng, trong khi Ethereum và Arbitrum chiếm ưu thế về mức độ sử dụng thực tế.

Biểu đồ cho thấy XRPL nắm giữ 62,6% tổng nguồn cung token TBILL nhưng chỉ chiếm 0,003% khối lượng giao dịch hàng tháng, trong khi Ethereum và Arbitrum chiếm ưu thế về mức độ sử dụng thực tế.

Bảng điểm XRPL trong mảng RWA

Tổng quy mô thị trường trái phiếu Kho bạc Mỹ token hóa toàn chuỗi vào khoảng 10–11 tỷ USD. Phần giá trị RWA phân bổ trên XRPL đã tăng mạnh trong 30 ngày gần đây. Sự hiện diện của Ondo trên XRPL cũng tăng nhanh, cho thấy động lực mở rộng venue, nhưng chưa đồng nghĩa với vị thế thống trị danh mục.

Hạ tầng stablecoin trên XRPL đạt vốn hóa khoảng 425 triệu USD và khối lượng chuyển 30 ngày vượt 1 tỷ USD, tăng trưởng mạnh. Đây là điều kiện cần cho vai trò venue, vì không có “chân tiền mặt” thì T-bill token hóa khó trở thành công cụ thanh toán quy mô lớn.

Bài test quan trọng nhất vẫn là hoạt động thứ cấp: token kho bạc có thực sự được chuyển dịch thường xuyên hay không, thay vì chỉ được mint.

Luận điểm phản biện: Ethereum và layer 2 vẫn có lợi thế cấu trúc

XRPL đang được định vị theo hướng phân phối có kiểm soát, tuân thủ và thanh toán gần như tức thì — phù hợp với tổ chức hơn là DeFi có tính kết hợp cao. Cách định vị này có thể hấp dẫn các định chế ưu tiên đơn giản vận hành và khả năng dự đoán thực thi.

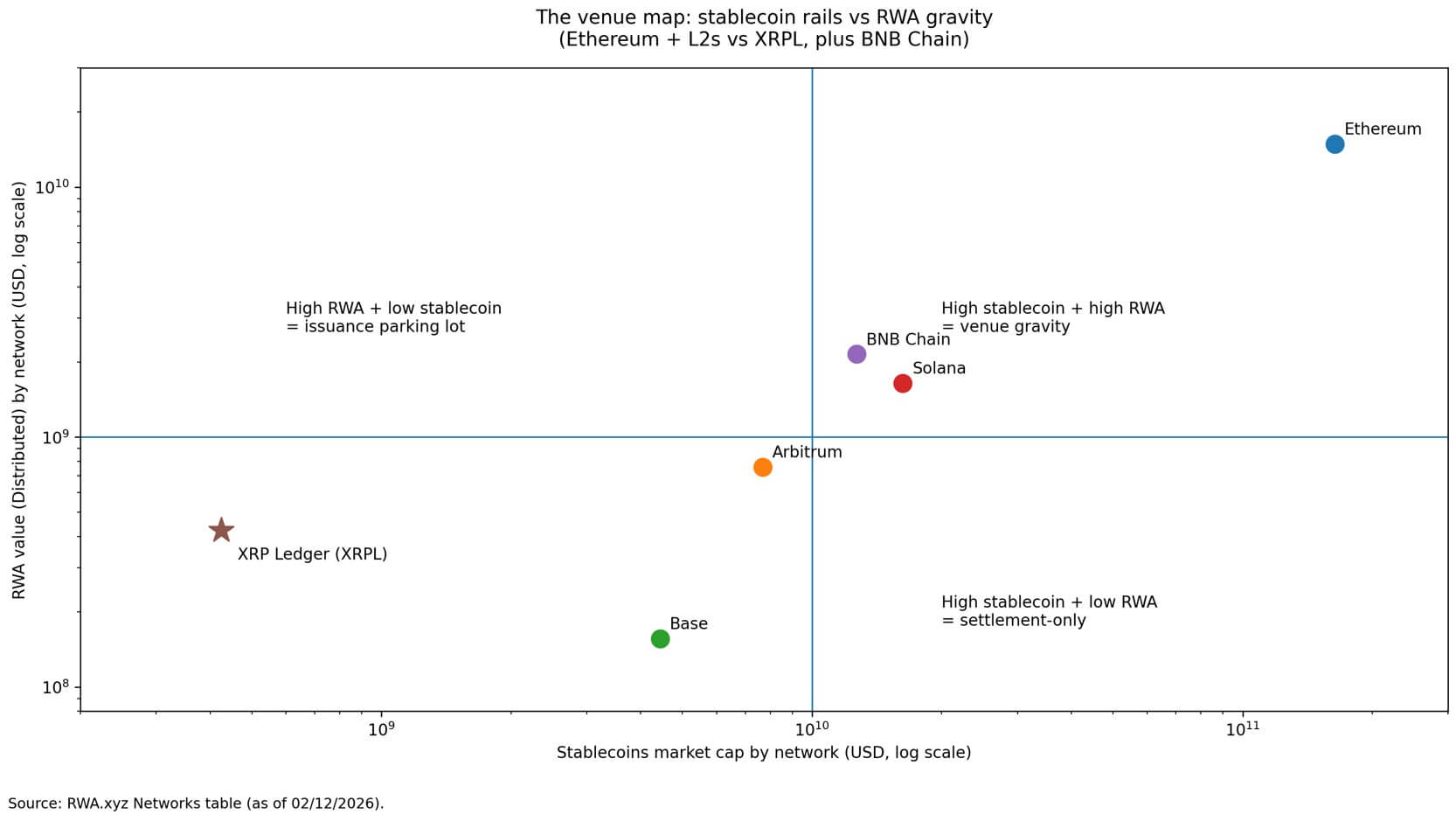

Tuy nhiên, “lực hút thanh khoản” là yếu tố quyết định venue dài hạn. Tài sản kho bạc token hóa chỉ thực sự trở thành venue khi có thể hoán đổi sâu với stablecoin và được các nhà tạo lập thị trường tổ chức hỗ trợ ở quy mô lớn.

Thông báo tích hợp giữa Uniswap Labs và Securitize để đưa quỹ BUIDL của BlackRock lên giao dịch qua UniswapX phản ánh rõ luận điểm Ethereum + layer 2: tận dụng sẵn hạ tầng thanh khoản on-chain trưởng thành.

Lợi thế lớn khác là vòng lặp tài sản thế chấp. Các ngân hàng trung ương như Bank of England và European Central Bank đã bắt đầu nghiên cứu mở rộng chấp nhận tài sản token hóa làm tài sản thế chấp. Ethereum hiện có hệ thống “plumbing” cho tài sản thế chấp hoàn chỉnh hơn, khiến các luồng vay – thanh toán – bù trừ mặc định triển khai tại đây.

Câu hỏi chiến lược đặt ra: XRPL đang chọn con đường “phân phối được quản lý” thay vì “tài chính có tính kết hợp cao”, và liệu hướng đi này có đủ sức thắng trong mảng trái phiếu token hóa hay không.

Biểu đồ phân tán cho thấy Ethereum chiếm ưu thế cả về cơ sở hạ tầng stablecoin và phân phối tài sản rủi ro (RWA), trong khi XRPL có tỷ lệ chấp nhận stablecoin thấp và vị thế RWA khiêm tốn so với các chuỗi cạnh tranh.

Biểu đồ phân tán cho thấy Ethereum chiếm ưu thế cả về cơ sở hạ tầng stablecoin và phân phối tài sản rủi ro (RWA), trong khi XRPL có tỷ lệ chấp nhận stablecoin thấp và vị thế RWA khiêm tốn so với các chuỗi cạnh tranh.

Danh sách theo dõi 30–90 ngày tới

Dấu hiệu dịch chuyển venue thực sự sẽ xuất hiện nếu trong 30–90 ngày tới:

-

Khối lượng chuyển TBILL trên XRPL tăng đáng kể

-

Tăng trưởng volume stablecoin trên XRPL đi kèm tăng sử dụng token lợi suất

-

Giá trị RWA phân bổ trên XRPL tiếp tục mở rộng

-

Aviva chuyển từ giai đoạn “ý định” sang ra mắt sản phẩm quỹ token hóa cụ thể với số lượng holder đo được

Ngược lại, nếu số dư đứng yên, lượng holder thấp và hoạt động vẫn tập trung trên Ethereum cùng layer 2, thì đây nhiều khả năng chỉ là làn sóng câu chuyện phát hành.

Hiện tại, tín hiệu còn trái chiều: XRPL có lợi thế về phân bổ nguồn cung và động lực stablecoin, nhưng mức độ sử dụng thực tế vẫn nghiêng mạnh về Ethereum. Giai đoạn 90 ngày tới sẽ quyết định XRPL trở thành venue thực thụ hay chỉ là điểm phát hành trong khi dòng thanh toán và tài sản thế chấp vẫn vận hành ở nơi khác.

- XRPL hướng tới “DeFi tổ chức”: Động lực mới cho giá XRP?

- Sự chuyển dịch chiến lược của Nhật Bản hướng tới cơ sở hạ tầng XRPL

Thạch Sanh

Tuyên bố miễn trừ: Bài viết này chỉ nhằm mục đích cung cấp thông tin dưới dạng blog cá nhân, không phải là khuyến nghị đầu tư. Nhà đầu tư cần tự nghiên cứu kỹ lưỡng trước khi đưa ra quyết định và chúng tôi không chịu trách nhiệm đối với bất kỳ quyết định đầu tư nào của bạn.

Theo Nghị quyết số 05/2025/NQ-CP ngày 09/09/2025 của Chính phủ về việc thí điểm triển khai thị trường tài sản số tại Việt Nam, CoinPhoton.com hiện chỉ cung cấp thông tin cho độc giả quốc tế và không phục vụ người dùng tại Việt Nam cho đến khi có hướng dẫn chính thức từ cơ quan chức năng.

- Thẻ đính kèm:

- Ripple

- XRP