BlackRock 提交比特币溢价收益 ETF 申请:对 BTC 的潜在影响

BlackRock 已提交一份 S-1 文件,申请推出"iShares Bitcoin Premium Income ETF",该产品旨在追踪比特币价格,同时通过系统性地出售主要与其自有现货比特币 ETF(IBIT)挂钩的看涨期权来产生期权溢价。对于与 BTC 相关的衍生品市场而言,这份文件被解读为不太像是方向性催化剂,而更像是机械性波动率供应的另一个潜在来源。

彭博 ETF 分析师 Eric Balchunas 在 X 上标记了该文件,并指出关键的商业细节仍然缺失。"BlackRock 刚刚发布了即将推出的 iShares Bitcoin Premium Income ETF 的正式 S-1 文件..尚未公布费用或代码," Balchunas 写道。"该策略是'追踪比特币价格表现,同时通过主动管理策略提供溢价收入,主要是通过卖出(出售)IBIT 股份的看涨期权,并不时在 ETP 指数上进行操作。'"

这对比特币意味着什么

基本前提对任何关注备兑看涨期权股票 ETF 的人来说都很熟悉:出售上行空间以变现隐含波动率。就比特币而言,标的期权是在 ETF 包装器上写入的,而不是直接在 BTC 上,但经济效应是相似的,稳定的看涨期权卖出可以增加短期上行敞口的供应,并随着时间推移压缩卖方可获得的溢价,特别是如果多个产品追求类似的计划。

这种动态是 Wintermute 场外交易主管 Jake Ostrovskis 评论的焦点,他将这份文件描述为对已经拥挤的波动率卖出格局的增添。"在推出 ETF、SP 和 IBIT 期权后,BTC 波动率已经面临严重的供应过剩," Ostrovskis 发布道。"现在再加上更多机械性波动率卖出,唯一的合理结果就是市场隐含溢价的收益率进一步稳步下降。"

其含义不是说比特币价格必须因为溢价收入 ETF 的存在而下跌,而是如果隐含波动率继续被系统性看涨期权卖方依赖,那么"收入"部分可能会越来越难以维持在有吸引力的水平。在那个世界里,名义收益率可能会下降,支付结构变得越来越依赖路径,在平静的市况下溢价获取看起来可靠,但如果 BTC 趋势上涨并突破所售出的行权价,它也可能导致投资者在结构上对急剧上涨的走势敞口不足。

对于试图从 BTC 敞口中提取期权溢价的市场参与者,Ostrovskis 认为优势正在从简单地做空波动率转向执行和分销。"结构化/时机选择 + 通过 OTC 交易台依靠轴心将变得越来越重要,以优化原本闲置资产的回报," 他写道,指出随着交易变得更加拥挤,定制结构化、行权价选择、期限管理和流动性获取的作用日益增长。

如果 BlackRock 继续推进并且需求成形,交易者的下一个问题将是,相对于现有的 IBIT 期权活动,该策略代表了多少增量看涨期权供应,以及该供应是否集中在特定的到期日或行权价上。无论如何,这份文件强调了一个更广泛的成熟趋势:随着 BTC 敞口变得更加 ETF 原生化,波动率定价的重心可能会继续向包装器的期权市场迁移,隐含溢价越来越多地由系统性流动而非自主决策观点所塑造。

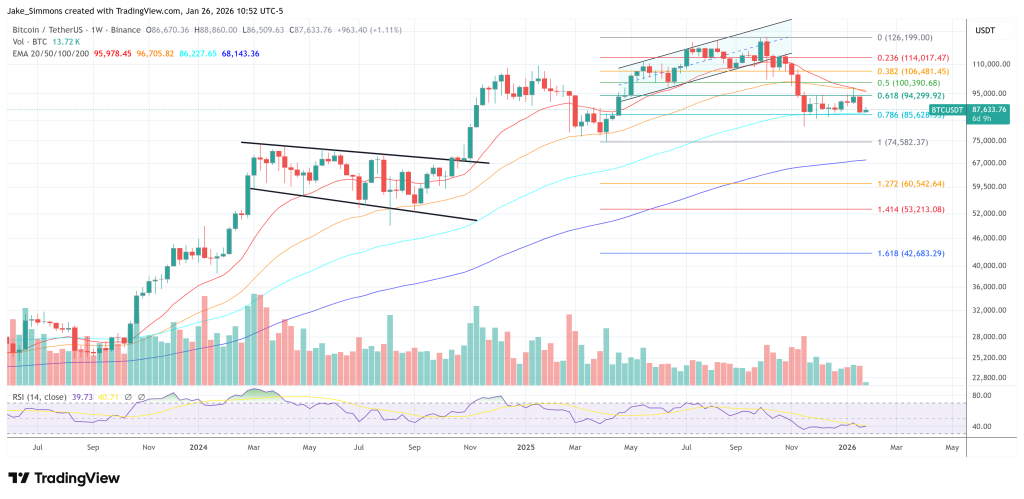

截至发稿时,比特币交易价格为 $87,633。

您可能也会喜欢

当一个人的生活,完全「跑」在 Claude Code 里,会发生什么?

长路说币:1.27以太坊绝地反弹,能够顺利突破上方压制吗?