MicroStrategy (Nasdaq: MSTR),现以Strategy Inc的名义营业,已从传统企业软件公司转型为全球最著名的BitcoinMicroStrategy (Nasdaq: MSTR),现以Strategy Inc的名义营业,已从传统企业软件公司转型为全球最著名的Bitcoin

MicroStrategy 2026年统计数据:比特币风险现况

MicroStrategy (Nasdaq: MSTR),现以Strategy Inc名义营运,已从传统企业软件公司转型为全球最知名的比特币库务公司。这一转变重新定义了其财务概况,使其企业策略与比特币表现及数字资产市场情绪密不可分。

该公司的历程展示了数字资产累积与企业财务如何融合,影响从资产负债表到投资者估值的方方面面。对于专注于表现和风险的投资者及分析师而言,这些统计数据为理解Strategy在科技和加密市场中不断演变的角色奠定了基础。探索以下详细数据和趋势。

编辑精选

- 712,647 BTC: 截至2026年1月26日,MicroStrategy持有的比特币大约数量。

- ~$75,979: 截至2026年1月26日,每枚BTC的平均购买价格。

- ~3.4%: MicroStrategy持有总计2100万BTC供应量的比例。

- 82亿美元: 截至2025年第三季度的长期债务。

- 4.7494亿美元: 过去十二个月营收。

- 77.2亿: 净收入(过去十二个月)。

- ~620-625亿美元: 当BTC约在8.7万-8.8万美元时,比特币持有量的估计价值。

最新发展

- 2026年初,Strategy宣布在2026年1月12日至19日期间进行了价值约21.3亿美元的重大比特币购买,购入22,305 BTC。

- 据2025年末报告,Strategy通过MSTR ATM销售将BTC持有量扩大至约673,783 BTC。

- 股权和债务融资继续为购买提供资金,作为持续累积策略的一部分。

- 报告显示数字资产出现大幅未实现损失。2025年第四季度出现了约174.4亿美元的账面损失。

- 分析师报导反映了复杂情绪,在维持长期BTC曝险主题的同时调整了价格目标。

- 市场讨论表明,与持续BTC策略相关的杠杆和稀释问题引起了更广泛的担忧。

- Strategy从MicroStrategy的品牌转型突显了其对投资者的比特币优先定位。

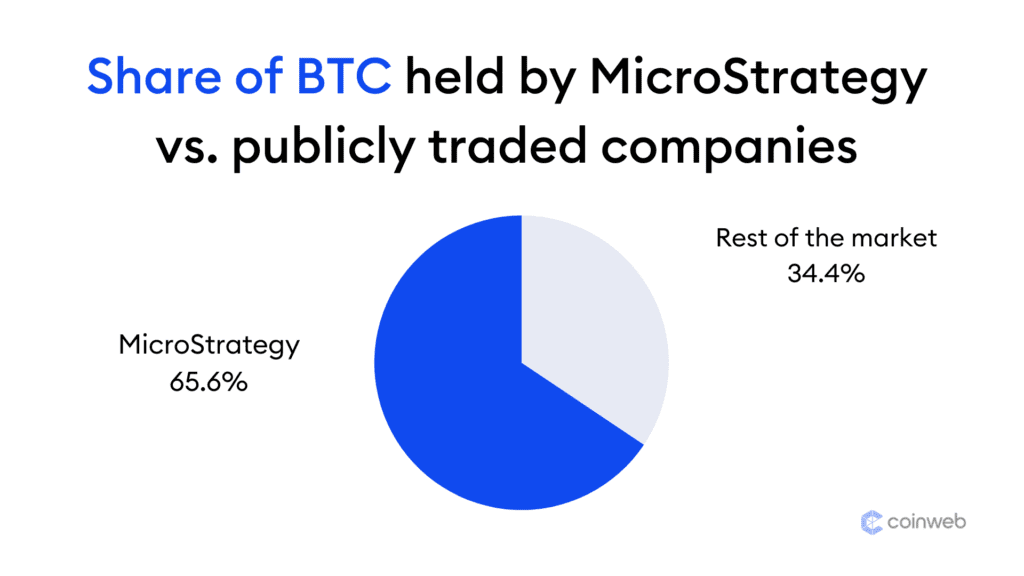

MicroStrategy在上市公司比特币持有量中的主导地位

- MicroStrategy控制了所有上市公司持有的比特币的65.6%,突显其作为最大企业BTC持有者的无与伦比地位。

- 所有其他上市公司合计仅占34.4%,凸显企业比特币所有权已变得多么集中。

- MicroStrategy单独持有近三分之二的上市公司比特币,强化其作为最激进和最有信念驱动的企业比特币库务的角色。

- 数据强调MicroStrategy的比特币策略如何显著影响企业BTC市场动态、投资者情绪和库务采用趋势。

(参考来源:Coinweb.com)

(参考来源:Coinweb.com)

MicroStrategy公司背景

- 于1989年创立,作为商业智能和软件公司。

- 从2020年开始转向将比特币作为主要库务储备资产。

- 于2025年8月更名为"Strategy Inc"以反映其核心焦点。

- 在全球运营,提供企业分析软件及BTC曝险工具。

- 执行主席Michael Saylor的领导推动了激进的BTC累积理念。

- 公司同时维持传统软件业务和数字资产持有。

- 广泛的ATM股权计划和可转换工具为BTC购买提供资金。

- 股票在纳斯达克以代码MSTR交易,吸引寻求比特币杠杆曝险的投资者。

MicroStrategy的总比特币持有量

- ~712,647 BTC: 截至2026年1月26日持有的总BTC。

- ~3.38%: 占比特币总量上限2100万的份额。

- ~620亿美元: 按最近BTC价格估算的持有量市场价值。

- ~539亿美元: 迄今BTC购买的总成本。

- 高峰期持有量: 在额外购买后,于2025年中期突破58万BTC。

- 持有量>50万BTC: 早在2025年初就已跨越这一门槛。

- 定期累积: 从2025年到2026年每周或每月都有增加。

- 首次销售历史: 仅在2022年小量出售704 BTC;除此之外,没有出售过BTC。

关键财务统计和资产负债表概览

- 资产回报率: ~16.75%。

- 股权回报率: ~25.59%。

- 营收(过去十二个月): ~4.7494亿美元,反映了一家持续软件销售适度的科技公司。

- 净收入(过去十二个月): ~77.2亿美元,受BTC估值影响很大。

- 利润率: ~1,667.09%,主要由于与BTC资产估值相关的会计调整。

- 长期债务报告为~82亿美元,由于为BTC购买提供融资的债务工具。

- 资产负债表反映了相对于传统营运资产的高度集中数字资产。

- 约0.66的流动比率显示相对于义务的适度流动性缓冲。

MicroStrategy营收和利润趋势

- 三年内营收下降22.1%。

- 第三季度营收达到1.2869亿美元。

- 第二季度净收入达到100.2亿美元,稀释每股收益为32.60美元。

- 2025年指引:340亿美元营运收入,240亿美元净收入。

- 2025年第三季度每股收益为8.42美元,超过预期。

- 过去十二个月营收4.7494亿美元,年增1.65%。

- 2026年第一季度营收预测1.1742亿美元,每股收益46.02美元。

- 2026年营收预测:5亿美元,增长3.11%。

- 2026年净利润预测为130亿美元。

- 2025年第四季度未实现BTC损失为174.4亿美元。

比特币的市场价值和平均购买价格

- 当前平均成本: 各持有量每BTC约75,979美元。

- 总成本基础: 当前BTC堆栈约539亿美元。

- 市场价值: 最近估计的BTC投资组合价值约622.7亿美元。

- 账面收益: 按最近价格计算,BTC的未实现收益约83.4亿美元。

- BTC价格波动: 平均购买价格从早期的低于3万美元到最近购买的超过9万美元不等。

- 价值影响: 持有者的总价值严重依赖比特币的市场价格。

- 历史成本多样性: 相对于最近价格较高的购买,较早、较小的购买降低了总成本。

用于比特币收购的债务和股权发行

- 21/21计划:420亿美元股权+420亿美元固定收益至2027年。

- STRC ATM剩余36.3亿美元。

- STRK ATM剩余203.3亿美元。

- STRD ATM剩余40.1亿美元。

- STRF ATM剩余16.2亿美元。

MicroStrategy在比特币上的已实现和未实现收益

- 2025年第四季度BTC持有的未实现损失为174.4亿美元。

- 2025年全年未实现损失为54.0亿美元。

- 2025年第三季度未实现收益为39亿美元。

- 709,715 BTC的平均成本基础为75,979美元/BTC。

- 13,627 BTC的最近平均购买价为91,519美元/BTC。

- 1月持有量价值为647.36亿美元。

- BTC销售没有已实现收益/损失。

- 第四季度递延税收优惠为50亿美元。

比特币购买的融资方式

- 2025年ATM年初至今为BTC筹集了200亿美元。

- 2025年优先股STRK/STRF/STRD/STRC筹集了56亿美元。

- 2026年1月20日至25日,ATM售出1,569,770股,净额2.57亿美元。

- STRC IPO完成25.2亿美元,2800万股价格为90美元。

- 2025年第三季度ATM20亿美元购买了27,200 BTC。

- 2029年可转换票据30亿美元,净额29.7亿美元。

- 2026年1月ATM2.64亿美元购买了2,932 BTC。

- 5年期可转换债券借款72.7亿美元。

- 优先股STRF收益率31%,STRK19%,STRC8%。

- 1月后ATM容量仍有大量剩余。

MicroStrategy与其他企业比特币持有者对比

- Strategy 712,647 BTC(3.4%供应量)。

- Marathon Digital 52,850 BTC(0.25%)。

- Riot Platforms 18,005 BTC(0.09%)。

- Hut 8 13,696 BTC(0.07%)。

- CleanSpark 13,099 BTC(0.06%)。

- Tesla 11,500 BTC(0.05%)。

- Block Inc 8,485 BTC(0.04%)。

- Galaxy Digital 17,000 BTC(0.08%)。

- Cango Inc. 7,528 BTC(0.04%)。

- American Bitcoin 5,098 BTC(0.02%)。

比特币对MicroStrategy财务的影响

- 2025年第四季度未实现BTC损失为174.4亿美元。

- 2025年全年未实现损失为54.0亿美元。

- 2025年股价下跌47.5%,而BTC下跌~8%。

- 第四季度递延税收优惠为50.1亿美元。

- BTC持有量占资产负债表的90%。

- 杠杆比率资产/股权1.2倍。

- 3个月MSTR-46.87%,而BTC-22.86%。

- 2025年第一季度核心营收1.111亿美元,年减3.6%。

- 2025年第一季度末总债务为81亿美元。

- 短期债务31.6万美元,相对于现金储备。

比特币占总资产和供应量的份额

- 截至1月26日持有712,647 BTC。

- 占2100万BTC总供应量的3.4%。

- 1月29日流通供应量为1998万BTC。

- BTC持有量价值625亿美元。

- 平均成本约75,979美元/BTC,712,647 BTC的总成本约539亿美元。

- 未实现收益83亿美元。

- BTC占总资产的约90%。

- 持有量占流通供应量的3.57%。

- 1月20日持有量为709,715 BTC,价值539.2亿美元。

股价和市值趋势

- 当前市值为520亿美元。

- 最近股价为408.52美元,52周范围为102-543美元。

- 2026年年初至今表现显示+7.34%回报。

- 市值在410亿美元和530亿美元之间波动。

- 在BTC波动中,一年回报约-53%。

- 稀释mNAV为0.94倍,相对于比特币净资产值交易价格折让6%。

- 三个月回报反映了随着加密情绪疲软的约50%下跌。

- 持有712,647 BTC,价值约620-625亿美元。

- 最近比特币购买:13,627 BTC,价值12.5亿美元。

收益、估值和分析师预测

- 2025年第四季度未实现比特币损失:174.4亿美元。

- 2025年第四季度每股收益共识:46.02美元。

- 2025年全年未实现损失:54亿美元。

- 分析师平均目标价:483.99美元。

- 2026年营收预测:5亿美元。

- 当前市盈率:8.08。

- 2026年净利润预测:130.0亿美元。

- 2026年EBITDA估计:198亿美元。

- 2026年每股收益预测平均:46.97美元。

- 当前企业价值/销售额:112.67。

MicroStrategy软件和分析业务概览

- 2025年第三季度总营收:1.287亿美元,年增10.9%。

- 2025年第三季度订阅服务营收:4600万美元,年增65.4%。

- 在全球为超过4,414家公司提供服务。

- 员工人数:1,534人。

- 过去十二个月营收:4.7494亿美元,年增1.65%。

- 第三季度产品许可和订阅:6330万美元,年增62.9%。

- 2025年第一季度订阅账单增长:38%,年增至2450万美元。

- 55%客户在美国,IT服务引领行业。

- 2025年第四季度营收预测:1.1742亿美元。

- 2024年年度营收:4.6346亿美元。

常见问题(FAQs)

截至2026年初,MicroStrategy持有多少比特币?

MicroStrategy持有约712,647 BTC,使其成为最大的企业比特币库务。

MicroStrategy每个比特币的平均购买价格是多少?

该公司每BTC的平均成本约为76,040美元。

MicroStrategy控制了所有比特币供应量的多少百分比?

MicroStrategy控制了总计2100万BTC供应量的约3.38%。

MicroStrategy通过ATM和相关发行筹集了多少资金来购买比特币?

该公司筹集了数十亿美元,包括在2026年1月末的股票销售中至少筹集了2.64亿美元来资助BTC购买。

结论

MicroStrategy演变为Strategy Inc创造了一个混合概况,比特币库务、股市估值和传统企业软件在此交汇。其占主导地位的比特币持有量塑造了财务结果,影响了风险概况,并且比软件营收更能定义投资者预期。

虽然BTC累积在之前的周期中带来了强劲收益,但相关的波动性和公允价值会计挑战继续考验其股票和收益的韧性。随着机构对加密货币兴趣的增长,Strategy仍然是数字资产策略如何重塑企业财务的核心案例研究。对于投资者和分析师而言,理解这些统计数据对于驾驭这家独特地处于科技和加密交叉路口的公司至关重要。

文章MicroStrategy Statistics 2026: Bitcoin Risks Now首次发表于CoinLaw。

免责声明: 本网站转载的文章均来源于公开平台,仅供参考。这些文章不代表 MEXC 的观点或意见。所有版权归原作者所有。如果您认为任何转载文章侵犯了第三方权利,请联系 [email protected] 以便将其删除。MEXC 不对转载文章的及时性、准确性或完整性作出任何陈述或保证,并且不对基于此类内容所采取的任何行动或决定承担责任。转载材料仅供参考,不构成任何商业、金融、法律和/或税务决策的建议、认可或依据。

您可能也会喜欢

OKX 联合 Cantina 正式推出链上漏洞悬赏计划,总奖金池达 100 万美元

深潮 TechFlow 消息,01 月 30 日,OKX 联合安全平台 Cantina 正式推出 OKX 链上合约漏洞悬赏计划,总奖金池达 100 万美元。该计划聚焦已部署在主网、并处于真实生产环境中的链上智能合约,目前针对实际承载用户资产流转的 DEX 路由与相关合约进行安全审查悬赏。OKX 当前在多个生态中运行生产

分享

Tech Flow2026/01/30 09:29

Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

1350 亿美元,这是 Meta(META.M)在 2026 年计划要砸出去的钱。 2025 Q4 业绩、2026 Q1 指引的双超预期,让不少煎熬于「掉队」质疑中的股东们小松了…

分享

BlockWeek2026/01/30 16:56

为何看好链上永续美股:从无银行账户到无需券商

当黄金和白银持续创出新高、Trade.xyz的日交易量逼近 20 亿美元,而 Binance 又几乎没有犹豫地上线 TSLA 永续合约时,趋势已经很难再被忽视。

分享

Jinsehot2026/01/30 17:17