在一个日益受到数字创新、不断变化的消费者期望以及复杂监管要求所塑造的世界中,今年对银行业而言是转型的一年在一个日益受到数字创新、不断变化的消费者期望以及复杂监管要求所塑造的世界中,今年对银行业而言是转型的一年

2026年银行统计数据:您现在必须了解的信息

在数字创新、消费者期望转变和复杂监管要求日益塑造的世界中,今年对银行业来说是转型的一年。随着全球经济面临持续的通胀和利率压力,银行迅速调整以应对挑战和机遇。从传统银行向全数字体验的转变从未如此引人注目,今天带来了重新定义机构运营、增长和客户互动方式的新里程碑。在本文中,我们探讨塑造全球银行业的最新统计数据、趋势和关键发展。

编辑精选

- 到2028年,随着零售、汇款和应用内支付使用范围扩大,全球数字钱包交易价值预计将超过 16万亿美元。

- 全球可持续金融发行量预计将在2026年达到 1.621万亿美元,其中包括 7000亿美元 的绿色债券和 2550亿美元 的绿色贷款。

- 可持续发展挂钩贷款发行量预计将从2025年的 1390亿美元 攀升至2026年的 1600亿美元。

- 全球银行的信贷损失预计将在2026年升至约 5100亿美元,比2025年高出约 10%。

- AI驱动的系统完全自动化了美国银行 54% 的客户互动,提高了效率和响应能力。

最新发展

- 2025年全球金融科技投资达到 530亿美元,共 5,918 笔交易,同比增长 21%。

- 在数字化和现代化举措的推动下,银行业AI预计将在2026年至2035年期间以 29.30% 的复合年增长率扩张。

- 随着AI驱动的自动化扩展,聊天机器人现在处理北美领先银行 70% 的一级客户查询。

- AI增强的信贷风险模型使中型银行的贷款审批准确率提高了 34%,降低了违约风险。

- 约 134个国家 (占全球GDP的 98%)正在探索或开发央行数字货币(CBDC)。

- 62个国家 正在试点CBDC用于国内零售支付,而 27个国家 正在测试跨境支付。

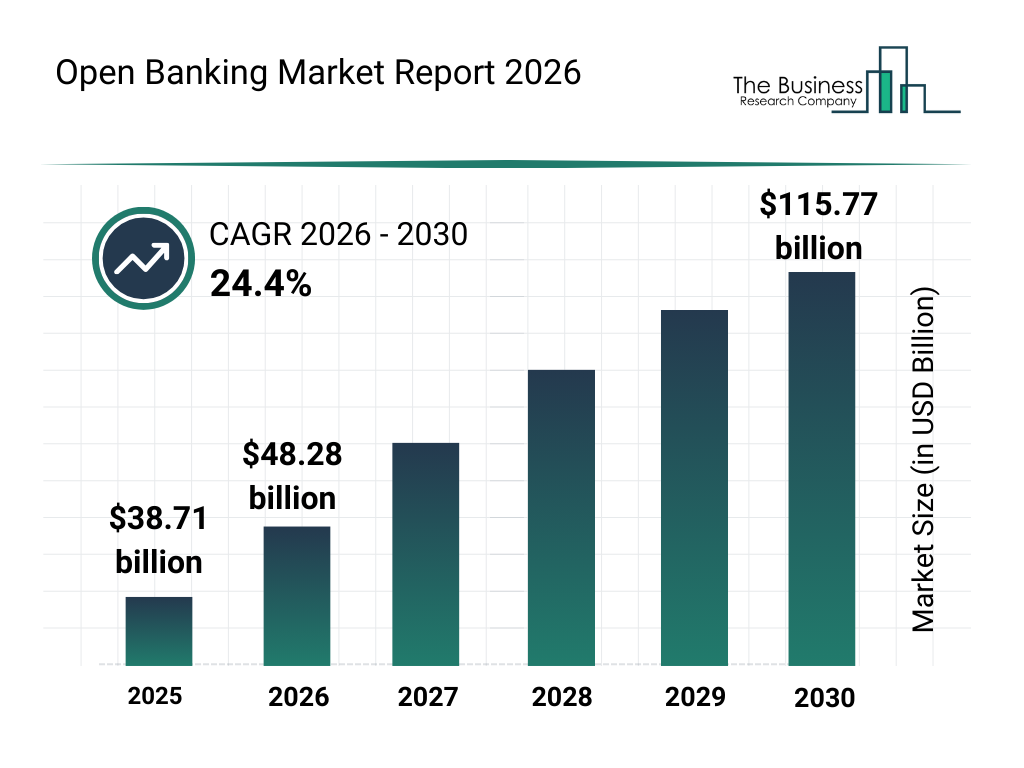

开放银行市场增长亮点

- 全球开放银行市场在2025年的估值为387.1亿美元,反映出金融服务领域早期但加速的采用。

- 市场规模预计将在2026年达到482.8亿美元,表明随着API驱动的银行业务获得动力,同比强劲扩张。

- 在2027年,开放银行市场预计将增长至约600.0亿美元,由金融科技整合增加和监管支持推动。

- 预计市场将在2028年攀升至约750.0亿美元,受更广泛的企业采用和嵌入式金融用例推动。

- 到2029年,随着数据共享生态系统成熟和消费者使用加深,全球开放银行收入预计将达到950.0亿美元。

- 市场预计将在2030年达到1,157.7亿美元,突显全球开放银行平台的快速扩展。

- 总体而言,开放银行市场预计将在2026年至2030年间以24.4%的强劲复合年增长率增长,凸显其作为金融服务领域增长最快领域之一的地位。

(参考来源:The Business Research Company)

(参考来源:The Business Research Company)

全球经济挑战和银行业影响

- 全球通胀预计将平均放缓至 4.0%,低于2024年的 5.76%,但仍高于疫情前水平。

- OECD通胀率在2025年年中平均约为 4.2% (同比),突显发达经济体持续的价格压力。

- 即使主要经济体的政策利率开始下降,全球银行业净利息收入预计仍将增长超过 7%。

- 2019年至2024年间,全球银行系统中介的资金增长了约 122万亿美元,增幅约为 40%。

- 零售和企业银行的合规运营成本自金融危机前水平上升了超过 60%,预计还将进一步增加。

- EMEA地区 98% 的机构和美国及加拿大 99% 的机构的金融犯罪合规成本增加,凸显监管压力。

同业比较

- 摩根大通、美国银行、花旗集团和富国银行目前合计持有 13.3万亿美元 资产。

- 中国四大国有银行(工商银行、农业银行、建设银行、中国银行)合计控制约 21.9万亿美元 资产。

- 法国巴黎银行、法国农业信贷银行和汇丰银行管理的资产总额约为 8.2万亿美元。

- 日本三大银行(三菱UFJ、三井住友、瑞穗)合计持有约 7.1万亿美元 资产。

- 加拿大六大银行加上Desjardins的资产约为 9.8万亿美元,仅六大银行就持有约 8.8万亿美元。

- Nubank已增长至约 1.27亿 客户,而Revolut在全球服务约 6500万 客户。

- RBC和TD各自报告的资产均超过 2.0万亿加元,巩固了它们作为加拿大最大银行的地位。

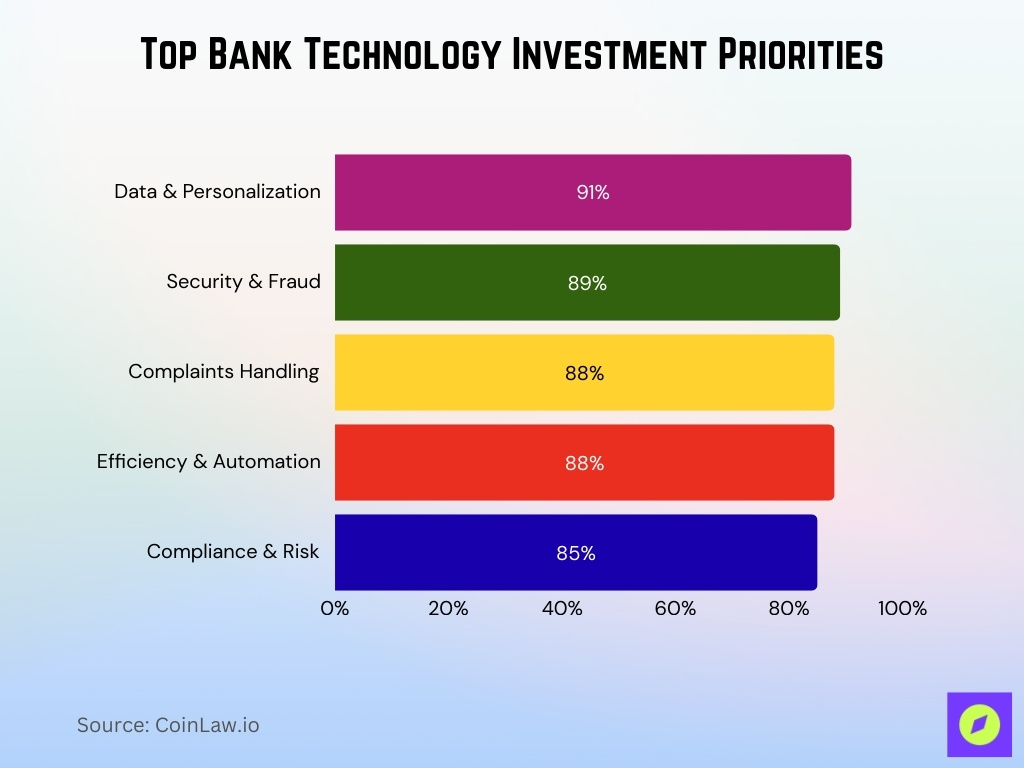

银行首要投资重点

- 数据驱动的洞察和个性化是银行投资计划的重点,91%的银行优先考虑高级分析以改善客户体验和决策。

- 安全和欺诈预防仍然是关键重点领域,89%的银行投资于加强对网络威胁和金融犯罪的防御。

- 投诉和争议管理是关键的运营关注点,88%的银行分配预算以提高解决速度和客户满意度。

- 运营效率和自动化排名同样高,88%的银行投资于自动化以降低成本和简化内部流程。

- 监管合规和风险管理继续需要大量资源,85%的银行优先考虑合规技术以满足不断变化的监管要求。

(参考来源:N-iX)

(参考来源:N-iX)

存款市场份额报告

- 2025年12月,美国总存款同比增长 4.0%,高于11月的 3.6%。

- 2025年年底,美国商业银行存款达到约 18.54万亿美元,到1月底升至约 18.65万亿美元。

- 欧盟27国企业和家庭的总存款增加了约 4.55%,达到 17.05万亿欧元。

- 仅欧盟家庭存款同比增长 1.4%,达到约 11.7万亿欧元。

- 中国最大的国有银行存款攀升至超过 142万亿元,个人存款超过企业存款近 10万亿元。

- 2025年12月,中国银行业总存款报告约为 46.99万亿美元。

- 欧盟企业和家庭存款约占欧盟银行业融资的 57%,表明对存款融资的强烈依赖。

零售银行和传统银行趋势

- 2.168亿美国人 使用数字银行服务,77%的银行互动 现在通过数字渠道进行。

- 64%的美国成年人 偏好移动银行应用程序,而 25% 偏好基于浏览器的网上银行。

- 91%的消费者 表示在选择银行时,移动和网上银行的可用性很重要。

- 2025年,美国移动银行采用率达到 72%的成年人,而全球移动银行用户攀升至 21.7亿。

- 超过 50%的美国消费者 报告使用移动应用程序管理银行账户的频率超过任何其他方法。

哪些年龄组更偏好网上银行还是移动银行?

- 15-24岁: 74.1% 主要使用移动银行,而 6.3% 主要使用网上银行。

- 25-34岁: 69.4% 主要使用移动银行,而 12.9% 主要使用网上银行。

- 35-44岁: 60.5% 主要使用移动银行,而 18.4% 主要使用网上银行。

- 45-54岁: 49.1% 主要使用移动银行,而 22.8% 主要使用网上银行。

- 55-64岁: 33.2% 主要使用移动银行,而 27.3% 主要使用网上银行。

- 65岁以上: 28.2% 主要使用网上银行,而 15.3% 主要使用移动银行。

存款和历史银行数据摘要

- 全球 1,000 家最大银行的客户存款总额约为 103万亿美元,高于五年前的 89万亿美元。

- 美国银行的总存款约为 19.75万亿美元,同比增长 3.59%。

- 12月美国商业银行存款达到约 18.72万亿美元,高于4月的 18.15万亿美元。

- 全球商业银行市场收入预计将从2025年的 4.32万亿美元 增长到2032年的 12.67万亿美元,复合年增长率为 16.4%。

- 美国银行的总存款从2019年的 14.54万亿美元 增加到2025年第三季度的 19.75万亿美元,增幅约为 36%。

- 许多经济体的平均一年期 存款利率 现在介于 2%-5% 之间,一些新兴市场超过 6%。

传统银行与数字银行

- 传统银行仍持有全球约 80-85% 的银行资产,而数字银行和新银行约占 5-10%。

- 全球数字银行预计将产生约 1.61万亿美元 的净利息收入,到2029年以 6.8% 的复合年增长率增长。

- 现在 77% 的消费者偏好数字银行,其中 41% 偏好移动应用程序,33.5% 偏好网络浏览器。

- 预计约 5,370万 美国消费者将持有新银行账户,高于2021年的 2,980万。

- 新银行用户的平均月交易价值从2022年的 950美元 增加到2023年的 1,200美元。

- 传统商业银行的客户获取成本可达每个客户约 760美元,而数字优先获取约为 176-326美元。

- 约 27% 的银行客户现在使用纯线上银行,与以应用程序为中心的新银行分开。

- 约 80% 的新银行用户依赖其数字账户进行日常交易。

OECD和BIS银行统计

- 2025年第一季度末,美元、欧元和日元外币信贷同比分别增长 5%、10% 和 6%。

- 2025年第二季度,全球跨境银行信贷扩张 9,170亿美元,达到 37万亿美元,推动同比增长至约 10%。

- 2025年第一季度,全球跨境银行信贷增加 1.5万亿美元,达到 34.7万亿美元,对新兴市场和发展中经济体的信贷增加 1,000亿美元。

- 2024年第四季度,对新兴市场和发展中经济体的跨境银行信贷同比增长 3.8%,主要由新兴亚太地区增加 470亿美元 推动。

- 通过移动应用程序的跨境汇款增加了 40%,得到数字平台和实时支付轨道的支持。

- 撒哈拉以南非洲的跨境银行流量增长了 9%,由基础设施和能源领域融资推动。

- 拉丁美洲的跨境银行债权增长了 8%,而加勒比地区的流量增长了 6%。

- 欧元区银行保持约 10% 的净资产收益率,成本收入比接近 55%,受更高利息率支持。

监管和合规变化

- 巴塞尔协议III监测显示第1组银行的平均CET1比率约为 12.9%,所有银行报告的NSFR均高于 100%。

- 全球金融犯罪合规成本估计为银行和金融科技公司每年约 2,060亿美元。

- AI驱动的反洗钱系统每年可为受监管公司节省高达 1,830亿美元 的合规成本。

- 全球反洗钱解决方案市场预计将从2025年的 41.3亿美元 增长到2030年的 93.8亿美元,复合年增长率为 17.8%。

- 全球反洗钱系统支出预计到2028年将达到约 517亿美元。

- 四分之三的银行客户愿意为安全共享生物识别数据,支持更广泛的数字KYC采用。

- 超过 70% 的印度银行已经使用生物识别认证进行安全的KYC,83% 的全球银行CIO计划增加或维持此类投资。

常见问题(FAQ)

数字转型对银行运营成本意味着什么?

加速数字采用的银行可以通过自动化和分行优化将运营成本降低约20-40%。

2026年通常什么资产规模门槛能使银行跻身世界最大银行之列?

要在2026年按资产排名进入世界前10大银行,机构通常需要资产超过约2.4万亿美元。

数字银行交易中有多少比例是通过移动支付完成的?

2026年,移动支付约占全球所有数字银行交易的49%。

世界前两大银行持有多少资产规模?

前两大银行,中国工商银行(约6.30万亿美元)和中国农业银行(约5.70万亿美元),合计持有超过12万亿美元资产。

结论

银行业继续以前所未有的速度发展,受到监管改革、技术进步和围绕可持续性日益增长的社会期望的塑造。向数字优先银行的转变是不可逆转的,全球银行大力投资创新以满足客户对更快、更安全和更便捷服务的需求。

与此同时,传统银行正在重新构想其角色,将数字进步与分行体验相结合,以留住和吸引客户。从ESG承诺到区块链整合,该行业的优先事项反映了利润与目标之间的平衡。这些趋势和统计数据不仅突显了银行业的韧性,还强调了其在金融未来中的关键作用,为未来的挑战和机遇提供了蓝图。

The post Banking Statistics 2026: What You Must Know Now appeared first on CoinLaw.

市场机遇

Nowchain实时价格 (NOW)

$0.0012374

$0.0012374$0.0012374

USD

Nowchain (NOW) 实时价格图表

免责声明: 本网站转载的文章均来源于公开平台,仅供参考。这些文章不代表 MEXC 的观点或意见。所有版权归原作者所有。如果您认为任何转载文章侵犯了第三方权利,请联系 [email protected] 以便将其删除。MEXC 不对转载文章的及时性、准确性或完整性作出任何陈述或保证,并且不对基于此类内容所采取的任何行动或决定承担责任。转载材料仅供参考,不构成任何商业、金融、法律和/或税务决策的建议、认可或依据。

您可能也会喜欢

OKX 开启新一轮 “合约网格包赔券狂欢季 ”,总奖池160,000 USDT

深潮 TechFlow 消息,2 月 9 日,据官方消息,OKX 将于 2026 年 2 月 9 日 至 2026 年 2 月 24 日 期间,启动新一轮面向合约网格新用户的 “合约网格包赔券狂欢季 ”活动。活动期间,用户可限时领取价值 10 USDT 的合约网格策略包赔券,共享总额达 160,000 USDT 的奖池

分享

Tech Flow2026/02/09 10:12

The Open Network Foundation 宣布推出支付 SDK TON Pay

深潮 TechFlow 消息,2月9日,据Cointelegraph报道,The Open Network Foundation 推出了TON Pay,这是一款新的支付软件开发工具包(SDK),旨在将加密货币用于Telegram生态系统内的日常消费交易。TON Pay为商家和Mini App开发者提供了一个简单、钱包无

分享

Tech Flow2026/02/09 10:38

不必再等周一开盘,Hyperliquid 的 HIP-3 正在成为 CME 的定价参考

作者: shaunda devens,Blockworks Research 编译: 深潮 TechFlow 深潮导读: 随着 HIP-3 提案的推进,Hyperliquid 正在…

分享

BlockWeek2026/02/09 18:17