BlackRock 的 IBIT 在 Bitcoin 期權中奪取 Deribit 的第一名位置

貝萊德的 iShares 比特幣信託基金 (IBIT) 已超越 Deribit 成為比特幣期權的領先交易場所,這一里程碑反映了華爾街在加密貨幣市場中日益增長的角色。

根據彭博社報導,在週五到期後,與 IBIT 相關的期權未平倉合約價值接近 380 億美元,而 Deribit 則為 320 億美元。

這一轉變發生在 IBIT 期權於 2024 年 11 月推出不到一年後。Deribit 成立於 2016 年,長期以來一直是主導的離岸中心,直到現在一直控制著市場。

這一發展標誌著交易者獲取比特幣方式的結構性變化。以前,離岸槓桿交易所佔主導地位,但現在流動性越來越多地流向美國金融市場核心的受監管產品。

ETF 流動性循環加速,機構需求深化市場參與

IBIT 已成為全球最大的比特幣交易所交易基金,管理資產超過 870 億美元。其快速擴張創造了一個相互強化的循環。不斷增加的流動性吸引了機構資金流入,進而推動更深層次的市場參與。

Deribit 在加密貨幣原生交易者中仍然很受歡迎。該平台於 8 月被 Coinbase 以約 29 億美元收購,反映了其持續的價值。儘管如此,其在期權市場領導地位的喪失表明傳統金融機構在比特幣市場中迅速佔據了地位。

IBIT 由貝萊德於 2024 年 1 月推出,旨在為投資者提供直接的比特幣敞口,而無需面對託管或錢包的障礙。Coinbase Prime 管理 ETF 的託管,其報告結構專為主流投資者量身定制。

IBIT 700 億美元里程碑顯示前所未有的投資者需求

該基金的成本結構也發揮了作用。憑藉 0.25% 的費用率,暫時降低到了 0.12% 以吸引早期資金流入,IBIT 迅速成為歷史上增長最快的 ETF。它在僅僅 341 個交易日內資產就增加到了 700 億美元。

市場分析師表示,這種增長重塑了生態系統。離岸場所仍然吸引投機活動,但受監管產品現在成為機構興趣的主要支柱。這種分化可能會創造兩個平行系統,一個植根於傳統金融,另一個植根於去中心化交易。

IBIT 期權市場的崛起為其影響力增添了另一層面。對於財務主管和資產管理者來說,通過受監管場所對敞口進行對沖的能力正在證明是一個強大的吸引力。

相比之下,Deribit 的主導地位建立在高風險槓桿和尋求較少監管的全球交易者基礎上。它的吸引力仍然很強,但隨著更多資本流向美國上市結構,其控制力正在減弱。

您可能也會喜歡

OpenAI 傳與 Amazon 商談額外 100 億美元募資 條件為使用 AWS 自研 AI 晶片

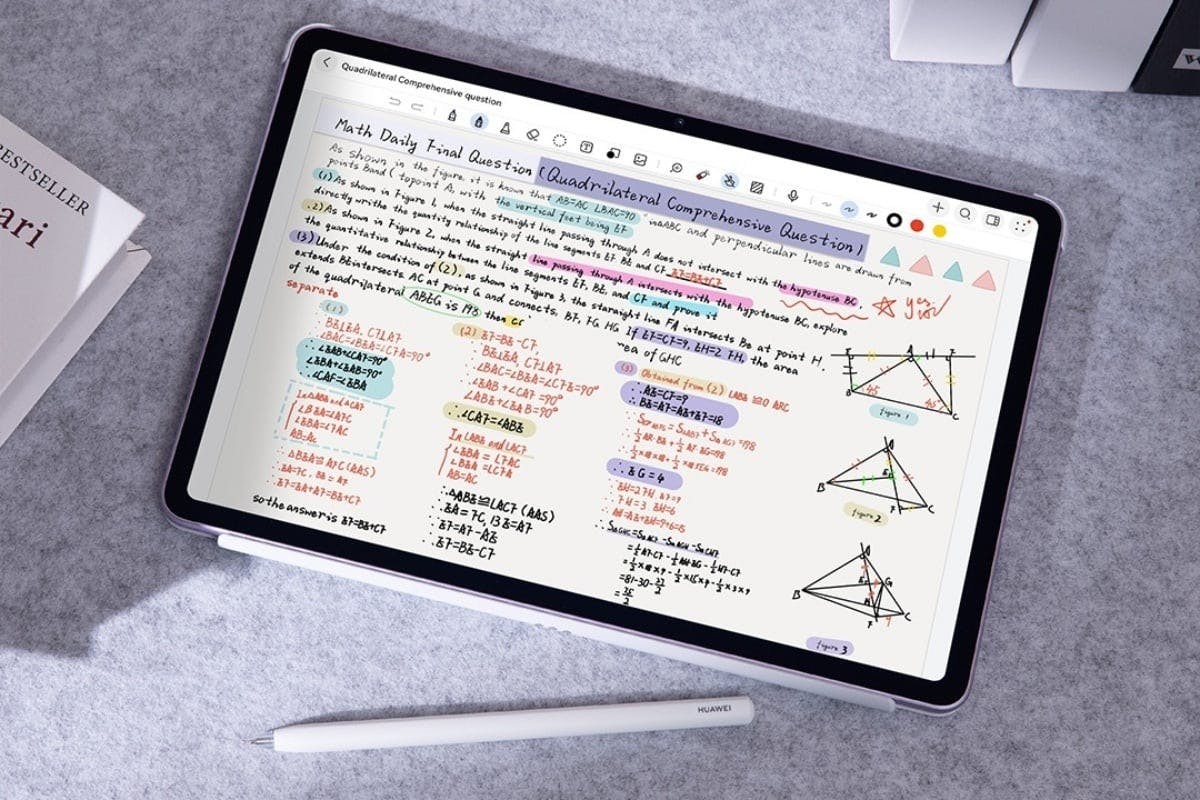

華為「護眼平板」 MatePad 11.5 全新發表 同步推出 FreeBuds 7i 真無線耳機