BlackRock’s RWA Push Menandakan Strategi Tokenisasi Ekuiti AS dalam Tengah Krisis Hutang $36T/

TLDR:

- Mengonversi $68 trilion ekuitas AS ke dalam token dapat meningkatkan permintaan stablecoin dan menyerap tekanan utang federal.

- Perjanjian Mar-a-Lago gagal karena Swedia, Denmark, dan India mengurangi kepemilikan Treasury di tengah perubahan global.

- Ekspansi RWA BlackRock selaras dengan kepentingan strategis AS di luar pertimbangan ekonomi.

- Ethereum diposisikan sebagai lapisan penyelesaian modal global yang didorong oleh kebutuhan geopolitik neraca keuangan.

Mengonversi ekuitas AS melalui aset dunia nyata telah menjadi strategi paling layak untuk mengatasi krisis utang Amerika yang semakin memburuk. Pengamat pasar menunjukkan dorongan agresif BlackRock terhadap RWA sebagai bukti pergeseran strategis ini.

Pendekatan ini bertujuan meningkatkan permintaan stablecoin dan secara tidak langsung menyerap tekanan dari beban utang federal sebesar $36 triliun. Metode refinancing tradisional menghadapi tantangan karena tren de-dollarisasi semakin cepat di seluruh dunia.

Konsep Perjanjian Mar-a-Lago Kehilangan Daya Tarik

Perjanjian Mar-a-Lago yang dirumorkan tidak pernah terealisasi menjadi kebijakan formal. Spekulasi pasar pada tahun 2025 menyebutkan bahwa investor asing akan mengganti Treasury jangka pendek dengan obligasi berjangka sangat panjang.

Strategi tersebut bertujuan menunda pembayaran pokok dan meringankan beban utang. Namun, konsep ini gagal selaras dengan kondisi global yang berkembang.

De-dollarisasi semakin cepat setelah konflik Ukraina dan belum melambat meskipun ada de-eskalasi. Peristiwa geopolitik terbaru melibatkan Venezuela dan Greenland semakin memperkuat tren ini.

Swedia dan Denmark mengurangi kepemilikan Treasury mereka sebagai respons. India juga mengurangi posisi Treasury sambil meningkatkan cadangan emas.

Refinancing utang tradisional melalui investasi asing tampaknya tidak lagi praktis. Lingkungan global beralih dari partisipasi sukarela dalam instrumen utang AS yang diperpanjang.

Bank sentral dan dana negara menunjukkan minat yang menurun terhadap komitmen Treasury jangka panjang. Realitas ini memaksa para pembuat kebijakan mempertimbangkan mekanisme pembiayaan alternatif.

Menurut analis Garrett, menerbitkan lebih banyak stablecoin merupakan satu-satunya jalan realistis ke depan. Strategi ini berpotensi menghindari regulasi asing dan menarik modal global baru ke Treasury.

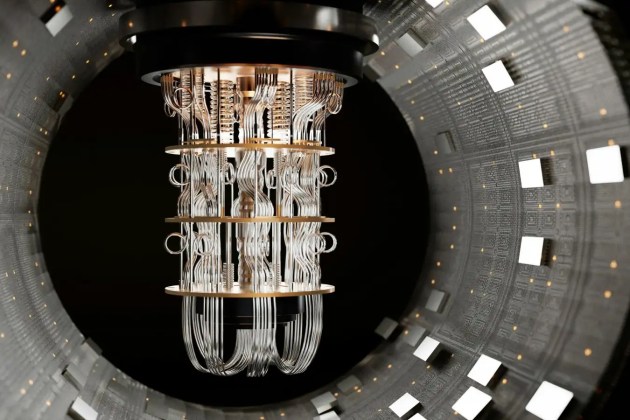

Pendekatan ini memerlukan perubahan infrastruktur besar-besaran dalam cara aset disimpan dan diperdagangkan. Solusinya berpusat pada teknologi blockchain dan tokenisasi.

Tokenisasi RWA sebagai Solusi Strategis

Memasukkan ekuitas AS ke dalam rantai blok memberikan mekanisme untuk meningkatkan permintaan stablecoin secara signifikan. Pasar saham Amerika memiliki nilai sekitar $68 triliun yang siap untuk tokenisasi.

Posisi BlackRock sebagai manajer aset terbesar di dunia memberinya pengaruh unik dalam transformasi ini. Koneksi mendalam perusahaan dengan pusat-pusat kekuasaan AS selaras dengan kepentingan strategis nasional.

Ada preseden historis bagi lembaga keuangan yang melayani tujuan geopolitik. George Soros menyerang pound Inggris untuk melemahkan kekuatan bersatu zona Euro.

Posisi short-nya terhadap yen Jepang mendukung Abenomics dan kebijakan yang bertujuan mengekang China. Investasi besar Warren Buffett di Jepang selaras dengan strategi de-risking Amerika saat ini dari China.

Dorongan untuk membawa ekuitas AS ke dalam rantai blok memiliki dimensi ekonomi dan strategis. Para pengamat mencatat bahwa waktunya bertepatan dengan penyelarasan geopolitik yang lebih luas dan pergeseran kebijakan perdagangan.

Ethereum bisa menjadi lapisan penyelesaian untuk pasar modal global dalam kerangka ini. Transisi ini akan didorong oleh kebutuhan neraca keuangan, bukan preferensi ideologis.

Pelaku pasar mengharapkan tahun 2026 menjadi tahun penting bagi adopsi RWA. Konvergensi tekanan utang, tren de-dollarisasi, dan kemampuan teknologi menciptakan kondisi unik.

Tokenisasi menawarkan jalan untuk mempertahankan dominasi dolar melalui infrastruktur digital. Strategi ini merepresentasikan pergeseran fundamental dalam cara Amerika membiayai operasinya dan mengelola aliran modal global.

Postingan Dorongan RWA BlackRock Menandakan Strategi Tokenisasi Ekuitas AS di Tengah Krisis Utang $36T muncul pertama kali di Blockonomi.

/Anda Mungkin Juga Suka

Ethereum Membina Pasukan Untuk Melindungi Diri Daripada Ancaman Kuantum/

Pakar senjata bimbang dengan ‘klaim yang benar-benar gila’ oleh Peguam AS mengenai tembakan DHS/