Kepercayaan di DeFi Dimulai dengan Manajemen Risiko yang Tepat

DeFi telah memasuki fase institusional, dengan investor besar secara bertahap menguji pasar dalam ETF kripto dan treasury aset digital. Pergeseran ini menandakan kematangan keuangan on-chain, memperkenalkan instrumen baru dan padanan digital untuk aset tradisional. Namun seiring meningkatnya arus, begitu juga pertanyaan tentang manajemen risiko dan ketahanan infrastruktur yang mendasarinya. Agar institusi dapat berpartisipasi dengan percaya diri, ekosistem harus memperkuat pagar pembatas, menstandarkan pengungkapan risiko, dan memastikan akses likuiditas tetap dapat diprediksi bahkan di bawah tekanan. Arah umum sudah jelas: bergerak melampaui perburuan imbal hasil menuju kerangka kerja terstruktur dan dapat diaudit yang menyelaraskan DeFi dengan ekspektasi keuangan yang diatur.

Poin-poin penting

- Partisipasi institusional dalam kripto berkembang melampaui eksposur spot ke produk yang diatur dan treasury aset digital, memperluas likuiditas on-chain dan permintaan untuk infrastruktur tingkat tata kelola.

- Tiga area risiko utama disorot: risiko protokol yang didorong oleh komposabilitas DeFi, risiko refleksivitas dari staking berleverasi dan strategi looping, dan risiko durasi yang terkait dengan timeline likuiditas dan insentif solver.

- Kepercayaan adalah sumber daya yang langka dalam fase berikutnya DeFi, dengan pagar pembatas yang terstandarisasi dan pelaporan risiko yang dapat beroperasi bersama dipandang sebagai prasyarat untuk siklus super institusional yang sejati.

- Stablecoin dan aset dunia nyata yang ditokenisasi membentuk kembali fundamental on-chain, mendorong permintaan institusional dan menandakan keunggulan Ethereum sebagai lapisan penyelesaian.

- Sinyal industri menunjuk pada kebutuhan akan kerangka kerja manajemen risiko bersama yang mirip dengan yang ada di TradFi, termasuk struktur seperti clearinghouse dan pengungkapan standar untuk protokol DeFi.

Ticker yang disebutkan: $BTC, $ETH

Sentimen: Netral

Konteks pasar: Munculnya ETF yang diatur dan treasury on-chain berada dalam dorongan yang lebih luas menuju pasar kripto yang lebih likuid, transparan, dan dapat diaudit. Seiring pertumbuhan arus institusional, kondisi likuiditas dan tata kelola risiko akan semakin membentuk primitif DeFi mana yang berkembang dan mana yang tetap menjadi eksperimen khusus.

Mengapa ini penting

Kebangkitan produk institusional yang diatur saat ini telah melakukan lebih dari sekadar menggembungkan TVL on-chain; ini telah menggeser dialog dari "berapa banyak imbal hasil yang dapat dihasilkan" menjadi "bagaimana risiko dapat diukur, diungkapkan, dan dikelola dalam skala besar." Pandangan yang didukung Paradigm menunjukkan bahwa manajemen risiko diperlakukan sebagai pilar operasional daripada kotak centang kepatuhan, menggarisbawahi kebutuhan akan standar formal saat DeFi berusaha menarik jejak modal yang lebih besar dan lebih tahan lama. Implikasi jangka pendek adalah pergeseran penekanan dari eksperimen cepat ke tata kelola yang ketat, dengan norma industri di sekitar pengungkapan dan interoperabilitas bertindak sebagai tulang punggung untuk adopsi yang lebih luas.

Dalam kerangka ini, industri telah mulai menyaksikan konvergensi praktis di sekitar tiga pilar: kematangan stablecoin sebagai alat pembayaran dan penyelesaian, tokenisasi aset dunia nyata (RWA), dan tokenisasi instrumen tradisional seperti sekuritas pemerintah. Stabilitas dan skalabilitas stablecoin telah menjadi kritis untuk mendukung likuiditas multi-chain dan penyelesaian lintas batas, sementara RWA memungkinkan replikasi on-chain dari kelas aset yang sebagian besar tradisional. Secara paralel, institusi besar sedang menguji coba treasury yang ditokenisasi dan akses pasar saham melalui padanan on-chain, mengisyaratkan masa depan di mana kelas produk keuangan yang lebih luas dapat hidup di Ethereum dan jaringan terkait. Efek bersihnya adalah sistem keuangan on-chain yang lebih terhubung yang mempertahankan sensitivitas risiko yang akrab dengan pasar yang diatur.

Sumber: EYDi arena ETF institusional, minat telah menghasilkan pencapaian yang signifikan. Pembentukan produk yang diperdagangkan di bursa Bitcoin dan Ethereum yang diatur telah menghasilkan arus yang beberapa pengamat gambarkan sebagai indikator untuk penerimaan yang lebih luas. Secara khusus, dua peluncuran ETF paling sukses dalam dua tahun terakhir—iShares Bitcoin ETF (CRYPTO: BTC) dan Ethereum ETF (CRYPTO: ETH) BlackRock—menggambarkan kemauan yang tumbuh di antara manajer aset untuk membawa aset digital ke neraca. Momentum di sekitar produk terkait ETH sangat menonjol, dengan arus masuk bersih ke kendaraan Ethereum membangun momentum dalam ruang yang ketat dan berkeyakinan tinggi. Dinamika ini berujung pada realisasi yang lebih luas: rel penetapan harga dan penyelesaian resmi mungkin semakin bergantung pada infrastruktur on-chain yang dibangun untuk mengakomodasi kontrol risiko tingkat institusional dan standar pelaporan.

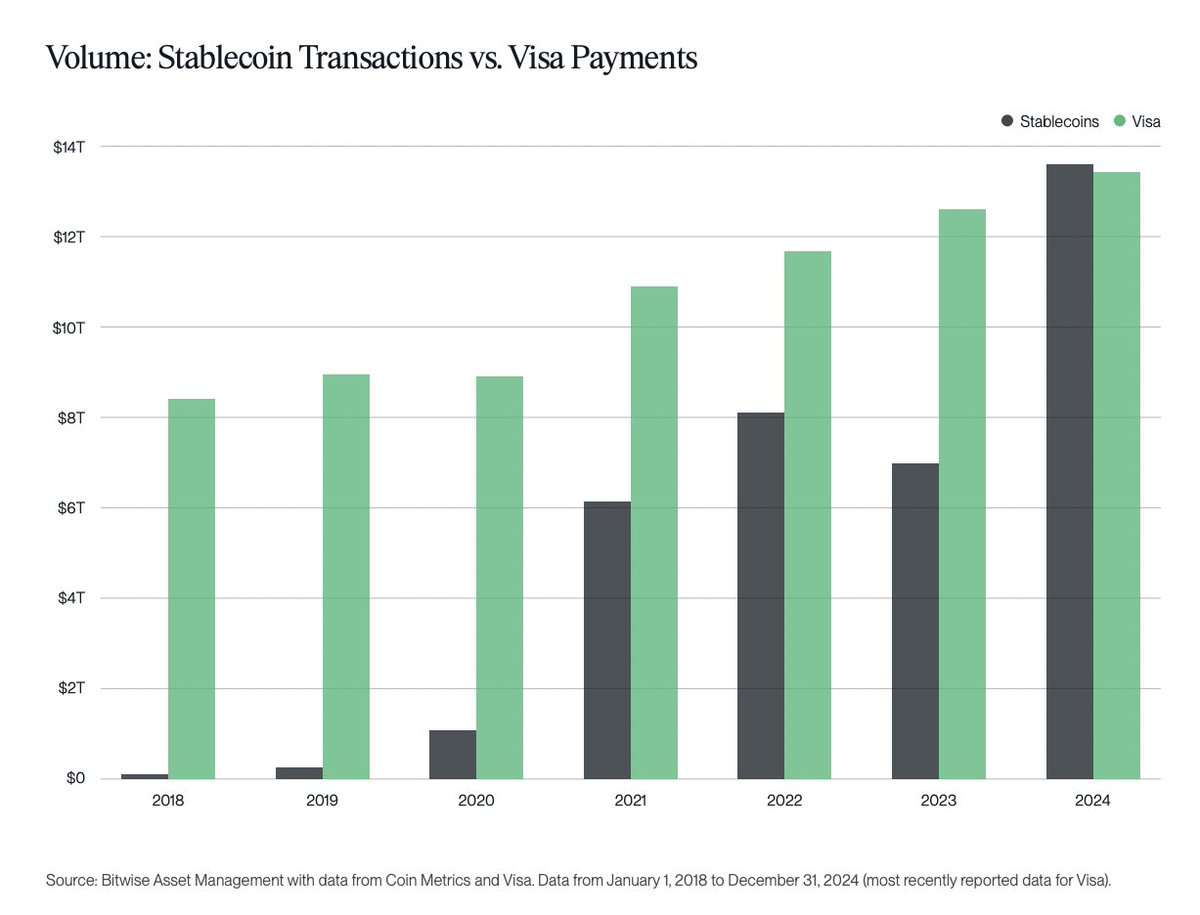

Sumber: Bitwise Asset Management

Sumber: Bitwise Asset Management

Di luar ETF, narasi perkakas on-chain juga telah mendapatkan daya tarik. Stablecoin telah menjadi kesesuaian produk-pasar kripto saat kejelasan regulasi meningkat, memungkinkan mereka berfungsi lebih andal sebagai rel penyelesaian dan penyangga likuiditas. TVL mereka di seluruh protokol mendekati tonggak yang mencolok—hampir $300 miliar—sementara mereka memindahkan hampir sama banyak uang setiap bulan seperti rel pembayaran tradisional seperti Visa. Kapasitas likuiditas ini, ketika dikombinasikan dengan RWA yang ditokenisasi, memperkenalkan lapisan penyelesaian on-chain yang lebih dapat diskalakan yang dapat menyerap permintaan institusi besar tanpa mengorbankan kecepatan atau disiplin risiko. Evolusi instrumen ini menandakan jalur yang kredibel untuk partisipasi skala besar, terutama saat standar tata kelola dan pengungkapan menyatu menuju ketelitian seperti TradFi.

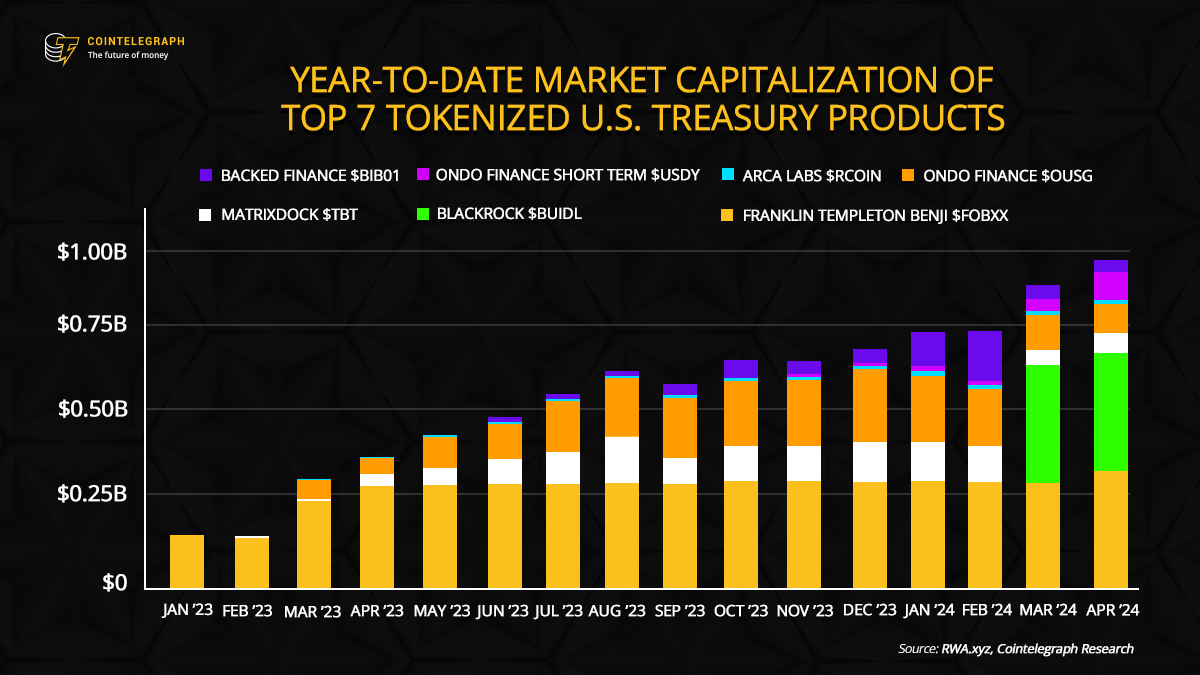

Tokenisasi tetap menjadi tema sentral dalam strategi institusional. Robinhood Europe, misalnya, telah memajukan proyek tokenisasi di seluruh ekosistem bursa sahamnya, sementara BlackRock telah mengejar sekuritas pemerintah yang ditokenisasi melalui inisiatif BUIDL-nya. Tren menuju konversi aset dunia nyata menjadi token digital yang dapat diperdagangkan selaras dengan dorongan yang lebih luas untuk meningkatkan likuiditas, aksesibilitas, dan efisiensi di seluruh pasar. Seiring tokenisasi berkembang, ini menimbulkan pertanyaan kritis tentang transparansi, kustodian, dan tata kelola; jalan ke depan akan bergantung pada interoperabilitas yang kuat dan pelaporan risiko yang terstandarisasi di seluruh platform.

Sumber: Cointelegraph Research

Sumber: Cointelegraph Research

Semua ini memperkuat wawasan sentral: baik stablecoin maupun RWA membingkai ulang narasi DeFi di sekitar Ethereum sebagai lapisan penyelesaian dan interoperabilitas. Ekonomi on-chain semakin berlabuh pada blok bangunan yang sama dengan yang diandalkan keuangan tradisional—delineasi risiko yang jelas, pengungkapan yang dapat diverifikasi, dan rel penyelesaian yang kuat—sambil mempertahankan inovasi tanpa izin yang mendefinisikan DeFi. Efek bersihnya adalah dorongan menuju sistem keuangan on-chain yang mampu mengintegrasikan triliun dolar modal institusional berikutnya, asalkan pagar pembatas dan standar mengikuti inovasi.

Dalam penilaian terbaru, Paradigm berpendapat bahwa manajemen risiko bukan hanya biaya tetapi kemampuan inti yang harus tertanam dalam kain operasional DeFi. Jika institusi ingin berkembang, DeFi akan membutuhkan institusi yang sebanding dengan clearinghouse tradisional dan lembaga pemeringkat—kerangka kerja terbuka, dapat diaudit, dan dapat beroperasi bersama untuk menilai dan melaporkan risiko. Evolusi tidak akan memerlukan pengabaian eksperimen; sebaliknya, ini akan memerlukan pendekatan disiplin terhadap risiko yang dapat dipahami, diverifikasi, dan dipercaya di seluruh ekosistem yang beragam dari protokol, vault, dan strategi.

Opini oleh: Robert Schmitt, pendiri dan co-CEO di Cork.

Seiring momentum membangun, pasar akan semakin menghargai proyek yang menunjukkan manajemen risiko yang transparan, likuiditas yang dapat diverifikasi, dan infrastruktur yang tangguh. Tahun mendatang kemungkinan akan menampilkan lebih banyak kejelasan regulasi di sekitar stablecoin, kesepakatan tokenisasi tambahan, dan produk on-chain baru yang dirancang untuk memenuhi standar institusional. Siklus super DeFi, jika terwujud, akan didefinisikan tidak hanya oleh arus masuk modal tetapi oleh kedalaman tata kelola risiko yang dapat bertahan terhadap gelombang guncangan pasar berikutnya. Dalam hal itu, fokus bergeser dari mengejar imbal hasil untuk membangun sistem keuangan on-chain yang tahan lama yang dapat beroperasi pada skala pasar tradisional sambil mempertahankan keterbukaan yang membuat DeFi unik.

Yang perlu diperhatikan selanjutnya

- Standar industri mendatang untuk pengungkapan risiko lintas rantai dan pelaporan protokol.

- Perkembangan regulasi yang mempengaruhi stablecoin dan RWA yang ditokenisasi di yurisdiksi utama.

- Pengajuan ETF baru atau arus masuk substansial ke ETF BTC dan ETH seiring berkembangnya minat institusional.

- Proyek tokenisasi yang diperluas dari kustodian atau manajer aset utama, termasuk sekuritas pemerintah dan ekuitas blue-chip.

- Pembaruan tata kelola dan peningkatan arsitektur likuiditas yang mempengaruhi timeline penarikan dan parameter risiko pada platform DeFi terkemuka.

Sumber & verifikasi

- Laporan Paradigm tentang TradFi, DeFi, dan manajemen risiko dalam keuangan yang dapat diperluas.

- Peluncuran ETF yang diatur untuk Bitcoin dan Ethereum oleh BlackRock, termasuk arus kinerja.

- Treasury aset digital Ethereum (ETH) dan dinamika pasar seputar DAT, termasuk Bitmine Immersion.

- Kapitalisasi pasar stablecoin, nilai terkunci, dan tonggak kejelasan regulasi (wawasan EY tentang penggunaan treasury dan DLT).

- Inisiatif tokenisasi Robinhood Europe dan upaya tokenisasi BlackRock pada sekuritas pemerintah AS (BUIDL).

Artikel ini awalnya diterbitkan sebagai Trust in DeFi Starts with Proper Risk Management di Crypto Breaking News – sumber tepercaya Anda untuk berita kripto, berita Bitcoin, dan pembaruan blockchain.

Anda Mungkin Juga Menyukai

Kritikus menyerang 'Donald Degenerate' setelah pemberi tip Epstein mengklaim ancaman pembunuhan

Prediksi Harga Solana: Trader SOL dan BNB Beralih ke Presale DeepSnitch AI 100X di 2026