Mengapa Bitcoin Diperdagangkan Seperti Saham Teknologi — Bukan Emas Digital

Faktor internal positif seperti ETF dan DAT tidak sepenuhnya menjelaskan kenapa modal terus keluar dari pasar sejak pertengahan tahun lalu. Korelasi antara Bitcoin dan saham perangkat lunak AS menawarkan sudut pandang baru.

Data terbaru menyoroti bagaimana kredit swasta kini mendominasi pasar aset kripto.

Korelasi Kuat antara Bitcoin dan Saham Perangkat Lunak AS

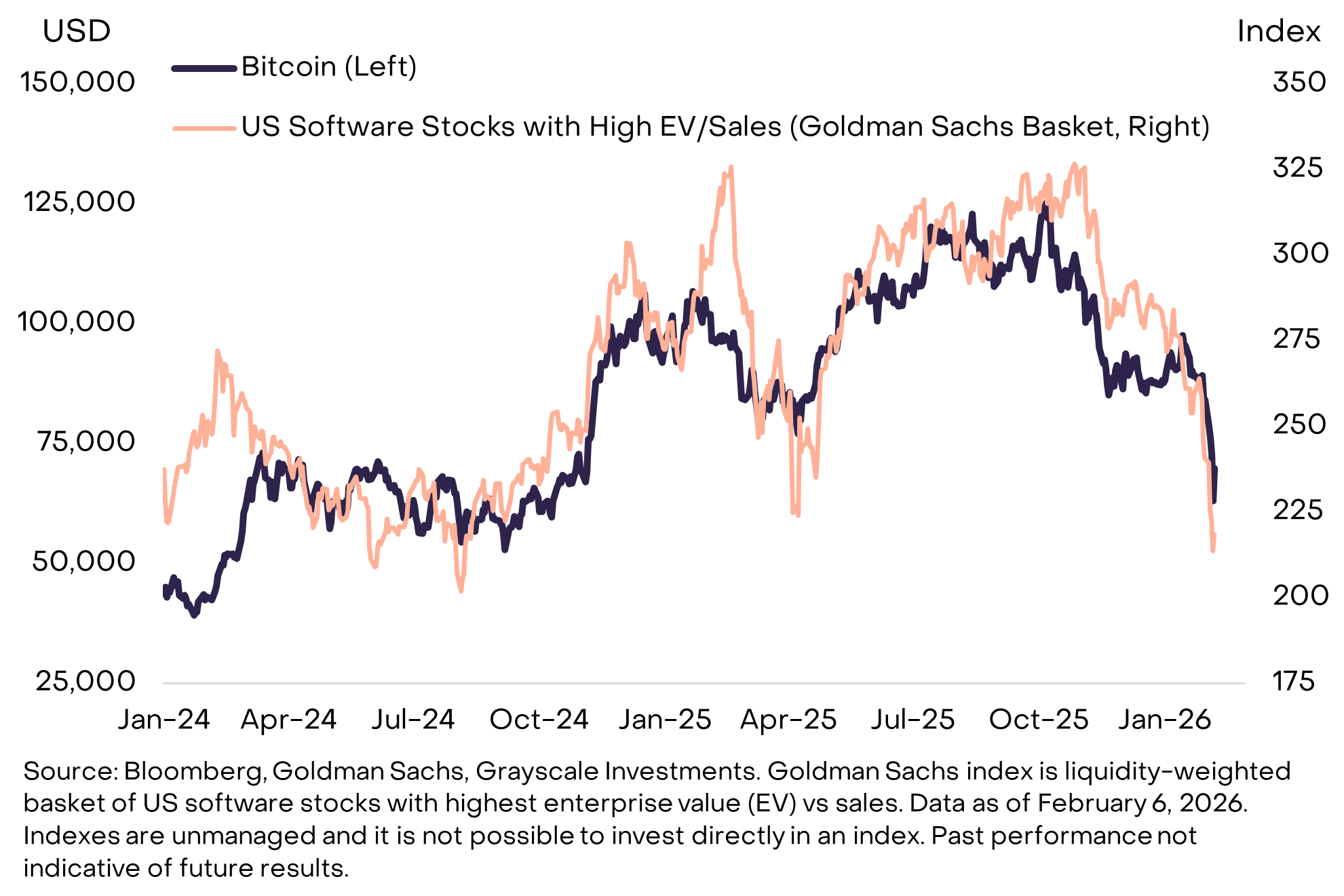

Berdasarkan laporan Grayscale, pergerakan harga Bitcoin baru-baru ini sangat mirip dengan saham-saham perangkat lunak yang punya pertumbuhan tinggi. Pola ini menunjukkan bahwa BTC kini diperdagangkan lebih mirip aset pertumbuhan daripada “emas digital.”

Bitcoin vs. Saham Perangkat Lunak AS | Sumber: Grayscale

Bitcoin vs. Saham Perangkat Lunak AS | Sumber: Grayscale

Chart Grayscale menunjukkan sinkronisasi yang sangat erat antara saham perangkat lunak AS dan Bitcoin sejak awal 2024 hingga kini. Korelasi ini berarti ada kekuatan dasar yang sama-sama mendorong kedua pasar ini selama dua tahun terakhir.

Mengidentifikasi faktor pendorong yang sama ini membantu menjelaskan penurunan pasar kripto baru-baru ini dan membuat analisis peluang pemulihan jadi lebih jelas.

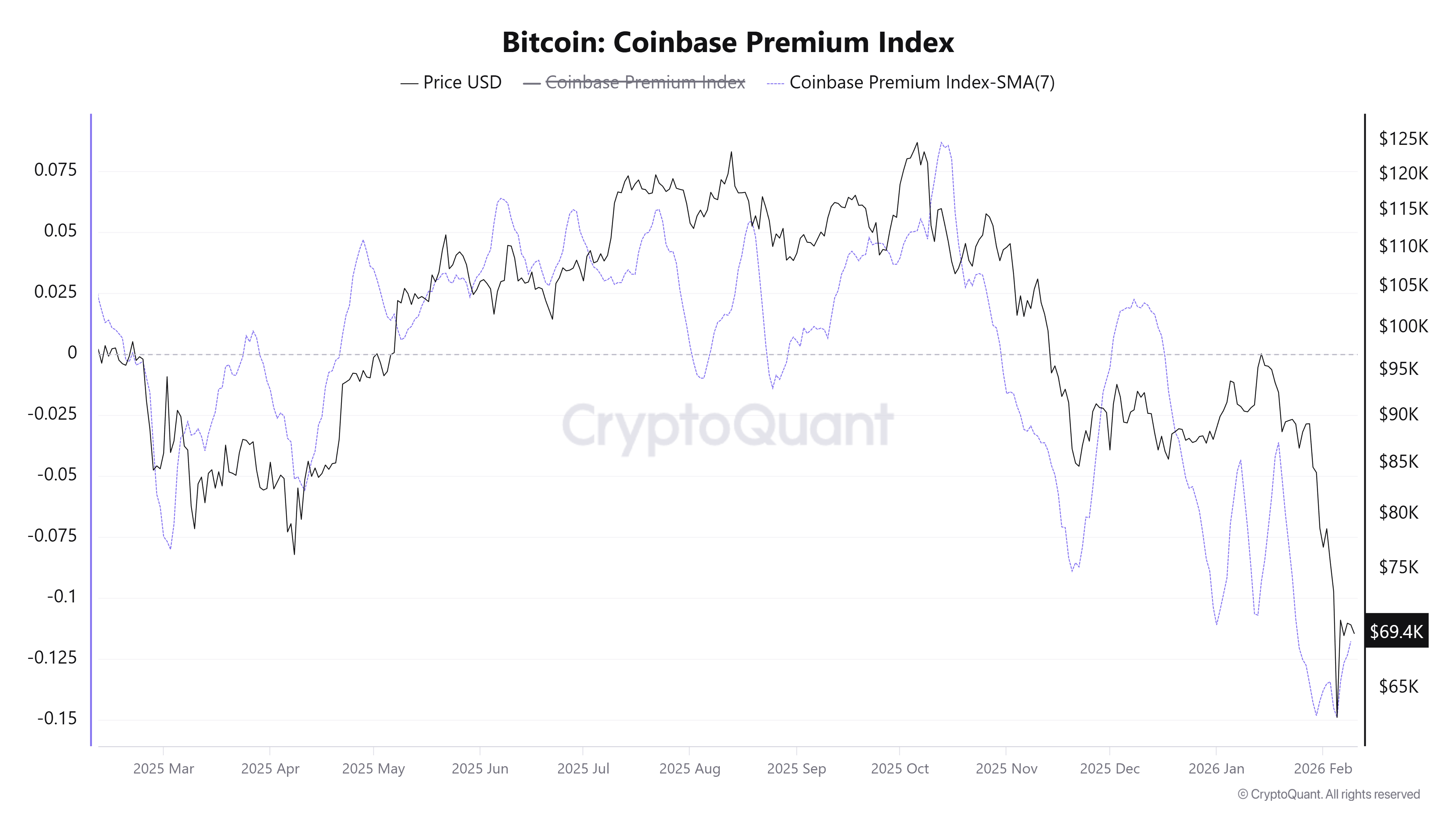

Grayscale menyebut tekanan jual terutama berasal dari investor AS. Pola ini terlihat dari harga Bitcoin yang diperdagangkan dengan diskon di Coinbase jika dibandingkan dengan Binance.

Bitcoin: Indeks Coinbase Premium | Sumber: CryptoQuant

Bitcoin: Indeks Coinbase Premium | Sumber: CryptoQuant

Selain itu, ETP Bitcoin yang tercatat di bursa AS juga telah mencatat arus modal keluar sekitar US$318 juta sejak awal Februari. Arus keluar ini semakin menekan harga Bitcoin.

Mengapa Kredit Privat Menjadi Inti dari Masalah Ini

Laporan lain mengungkap penyebab yang lebih dalam. Industri kredit swasta senilai US$3 triliun kini menghadapi risiko baru yang dipicu oleh perkembangan AI.

Kredit swasta adalah pinjaman di luar perbankan. Dana-dana besar seperti Blue Owl (OWL), Ares (ARES), Apollo (APO), KKR, dan TPG biasanya mengelola pinjaman ini.

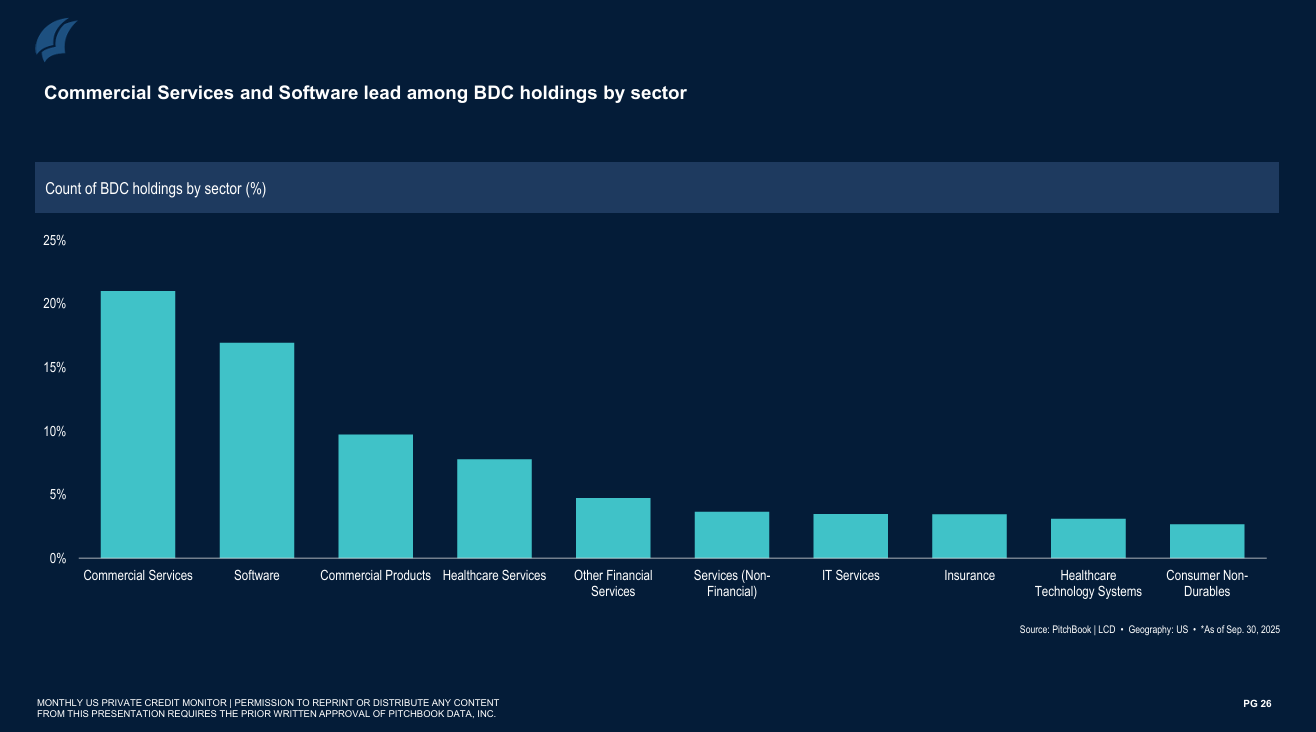

Dana-dana ini menyalurkan kredit ke perusahaan swasta atau bisnis yang butuh modal besar, biasanya dengan bunga lebih tinggi daripada bank. Industri perangkat lunak punya porsi signifikan dalam pinjaman tersebut. Data PitchBook memperlihatkan bahwa perangkat lunak sekitar 17% dari total investasi BDC menurut jumlah transaksi, dan hanya kalah dari jasa komersial.

Jasa Komersial dan Perangkat Lunak Mendominasi Kepemilikan BDC Berdasarkan Sektor | Sumber: PitchBook

Jasa Komersial dan Perangkat Lunak Mendominasi Kepemilikan BDC Berdasarkan Sektor | Sumber: PitchBook

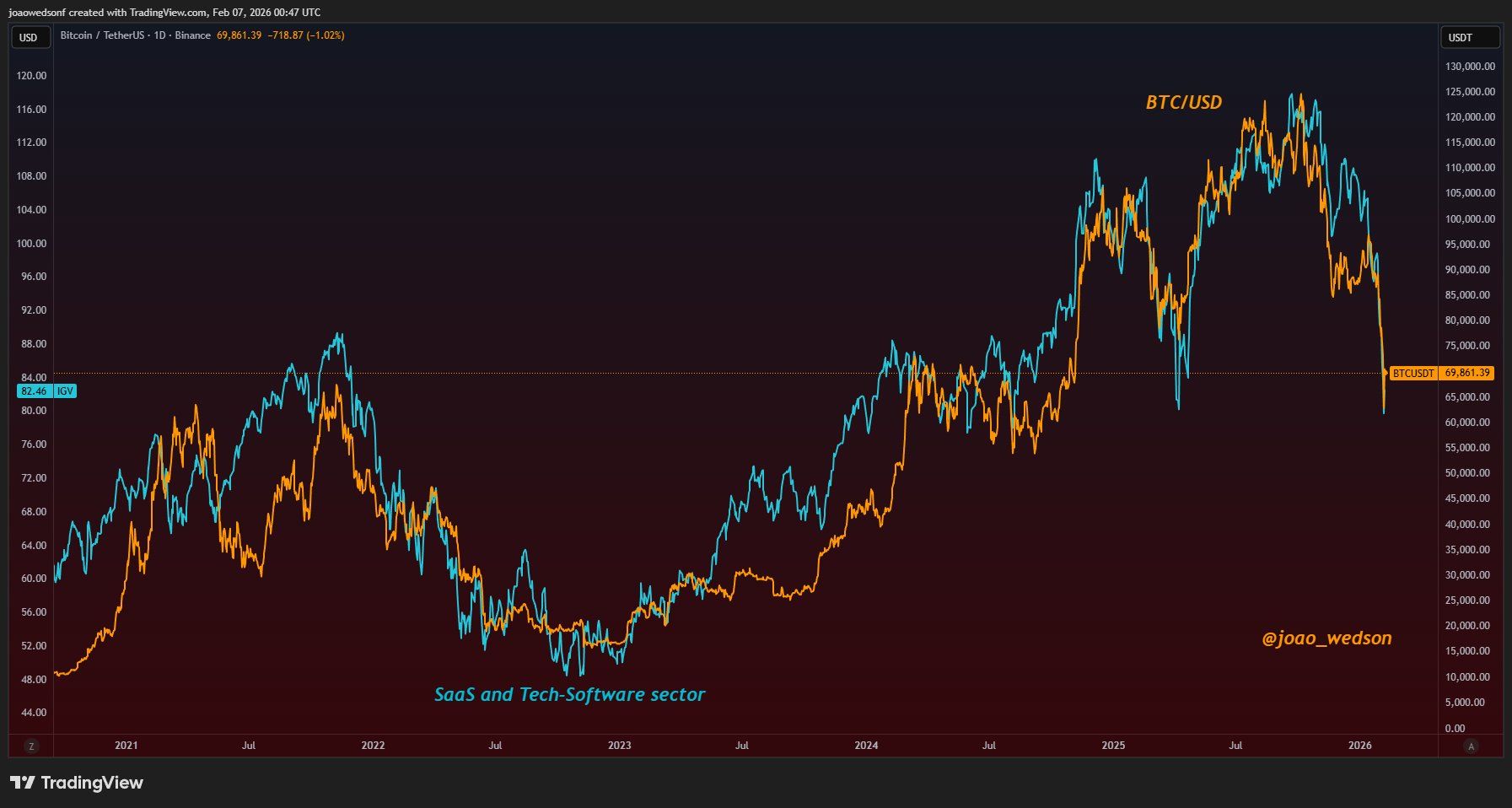

Data juga menunjukkan korelasi antara saham perangkat lunak dan Bitcoin telah terjadi lebih dari lima tahun. Pola ini bukan hal baru, dan mendukung pandangan bahwa arus kredit swasta sangat mempengaruhi pasar aset kripto. Dana-dana investasi nampaknya memperlakukan Bitcoin dan altcoin seolah-olah mereka perusahaan perangkat lunak.

Bitcoin vs. Sektor Teknologi – Perangkat Lunak | Sumber: Joao Wedson

Bitcoin vs. Sektor Teknologi – Perangkat Lunak | Sumber: Joao Wedson

Kekhawatiran terhadap AI makin meningkat. Model seperti Claude Opus 4.6 dari Anthropic dan alat otomatisasi pengkodean bisa menggantikan atau mengurangi kebutuhan pada software tradisional. Investor khawatir perusahaan software akan kehilangan pelanggan, pendapatan berulang bisa turun, dan gagal bayar pinjaman bisa terjadi setelahnya.

UBS memperingatkan bahwa tingkat gagal bayar kredit swasta di AS bisa melonjak sampai 13%.

Saat kredit swasta mengalami tekanan, kondisi permodalan menjadi ketat. Mereka akan memotong pinjaman baru, meminta pelunasan awal, atau menjual aset. Tindakan ini berdampak buruk pada kinerja saham software dan turut mempengaruhi pasar aset kripto.

Dan, Kepala Riset di Coinbureau, perusahaan edukasi aset kripto, berpendapat bahwa tekanan pada kredit swasta sudah terjadi sejak pertengahan 2025. Stres ini jadi alasan mengapa BTC mulai terpisah dari likuiditas di periode itu.

Pandangan para analis ini menjelaskan faktor yang mungkin selama ini banyak investor lewatkan. Faktor ini telah membebani pasar aset kripto dalam beberapa bulan terakhir. Ini juga menyoroti risiko yang lebih besar terkait gagal bayar kredit swasta dan memberi sudut pandang berbeda soal bagaimana kemajuan AI bisa berdampak negatif pada pasar aset kripto.

Anda Mungkin Juga Menyukai

Lonjakan Saham MSTR 33% di Tengah Tekanan Pasar Bitcoin

Cara Mengetahui Risiko Likuidasi Bitcoin Melalui Analisis On-Chain